Óriási fagykárok vannak tavasszal

A 2023. kárenyhítési évben eddig a termelők több mint 400 hektárra kiterjedő területre jelentettek be tavaszi fagykárt, ez a szám április első hetének fagyos éjszakái miatt egész biztosan jelentősen nőni fog - közölte az Agrárminisztérium (AM) pénteken az MTI-vel.

A tárca a közleményben felhívta a figyelmet arra, hogy a kárenyhítő juttatások mértékének megállapításában fontos szerepe van a mezőgazdasági biztosítások meglétének.

A korábbi gyakorlati tapasztalatok alapján az idei esztendőtől változtatás történt, a kárenyhítő juttatás összegének megállapításánál csak az a mezőgazdasági biztosítás fogadható el, amelyet már az első káresemény bekövetkezése előtt megkötöttek - írták, azt javasolva mindenkinek, hogy "időben kösse meg a szükséges növénybiztosítását, amelynek díjához az állam jelentős mértékű támogatást nyújt".

A minisztérium a közleményben hangsúlyozta: mindenképpen érdemes az elektronikus kárbejelentést megtenni az agrárkár-megállapító szerv (vármegyei kormányhivatal) részére annak érdekében, hogy - az egyéb támogatási feltétel teljesülése esetén - a termelői károk a későbbiekben kompenzálhatóak legyenek. A kárenyhítő juttatás iránti jogosultság érdekében már a kárbejelentéskor körültekintően kell eljárni a mezőgazdasági termelőnek.

Tavaszi fagy akkor valósul meg, ha a kockázatviselés helyén a tavaszi időszakban a talajszinttől számított kettő méter magasságban mért mínusz 2 °C vagy annál alacsonyabb hőmérséklet áll fenn. Erről a termelő az OMSZ honlapján tájékozódhat. Fontos, hogy a termelő az OMSZ adat helyességét - ellenkező bizonyításig - vélelmezze és a kárenyhítési eljárásban kötelezően alkalmazza - ismertette a tárca.

Jelezték azt is, hogy "a termőre fordult és szakszerűen művelt gyümölcsösöknél a kárbejelentést alapesetben a mezőgazdasági káresemény bekövetkezésétől számított tizenöt napon belül, de legkésőbb a jogszabályban megállapított, tárgyév május 31-ei véghatáridőig szükséges megtenni".

A közlemény szerint "a hozamcsökkenést okozó tavaszi fagy esetén a mezőgazdasági káresemény bekövetkezésének azt az időpontot kell tekinteni, amikor az időjárási jelenség a károsodással érintett területen bekövetkezik".

A kárbejelentés elektronikus felülete a https://e-kerelem.mvh.allamkincstar.gov.hu/enter/ linken érhető el - tájékoztattak.

A tárgyévben bejelentett károk után kárenyhítő juttatásra az a károsult termelő lehet majd jogosult, aki a jogszabályban foglaltak szerint határidőben, elektronikusan benyújtotta a kárbejelentését; akinél a növénykultúra - tárgyévet megelőző ötéves időszakból a legmagasabb és a legalacsonyabb hozammal rendelkező kettő év elhagyásával képzett három év hozamának számtani átlagához képest - 30 százalékot meghaladó terméskiesését és 15 százalékot meghaladó termelésiérték-kiesését az agrárkár-megállapító szerv igazolta; a kárenyhítési hozzájárulást szeptember 15-ig megfizette és a kárenyhítő juttatás iránti kérelmét november 30-ig, a novemberben nyíló elektronikus kérelmező felületen benyújtotta - olvasható a közleményben.

forrás: portfolio.hu

CLB TIPP: Kérjen biztosítási ajánlatot vállalkozására a weboldalunkon található űrlap segítségével:

Vállalkozói biztosítás ajánlatkérés >>

Biztosítás fajta:

- Vállalkozói biztosítás

Az állam által finanszírozott általános gyermek- és ifjúsági baleset-biztosítás fedezete minden 3. és 18. életévét betöltött gyermeknek alanyi jogon jár. Ebben az évben ezt a fedezetet az Allianz Hungária Zrt. biztosítja a gyermekek számára.

Az általános gyermek- és ifjúsági baleset-biztosításról szóló kormányrendelet alapján minden 3-18 év közötti gyermeknek jár az állami baleset-biztosítás. A Nemzeti Fejlesztési Minisztérium által 2016-ra meghirdetett közbeszerzést az Allianz Hungária Zrt. nyerte meg, így ők biztosíthatják az idei évben a gyermekeket.

A KSH adatai szerint mintegy másfél millió, felnőttkorba nem lépett óvodást és iskolást érint az államilag finanszírozott konstrukció. A díjmentesség mellett előnyt jelent, hogy a biztosító nemcsak akkor nyújt szolgáltatást, ha a gyermekkel az óvodán vagy az iskolán belül történik baleset, hanem egész évben, bel- és külföldön szerzett sérülésekre is egyaránt térít, így érdemes erről a szülőknek is tájékozódni.

A biztosító statisztikái szerint a leggyakoribb személyi sérülés csonttörésből és csontrepedésből fakad a 3-18 év közötti fiatalok körében. A kárbejelentések több mint 80 százalékát ezek a sérülések jelentik. Fontos felhívni rá a figyelmet, hogy ez a típusú védelem nem helyettesíti az utasbiztosítás védelmét egy külföldi utazás során, a külföldi ellátás költségei magasak lehetnek, így arra továbbra is szükséges külön utasbiztosítást kötni. Mindemellett, ha a gyermekeinkről van szó, akkor sokak számára a széles körű védelem a legfontosabb.

Baleset esetén a szülőknek személyes adategyeztetést követően van lehetőségük a szolgáltatási igénybejelentő beküldésére. A személyes adategyeztetést bármely ügyfélkapcsolati ponton el lehet végezni. Ezt követően a cég honlapján vagy az ügyfélkapcsolati pontokon elérhető igénybejelentő-lapot és az orvosi dokumentációt kell megküldeni az Életbiztosítási szakkezelési osztály részére (Allianz Hungária Zrt. Életbiztosítási szakkezelési osztály 1387 Budapest, Pf. 11.).

Forrás: 24.hu

Mától lehet pályázni a mezőgazdasági biztosítás díjához nyújtott támogatásra. A korábbi évek tapasztalatai alapján a jég és viharkárok jelentik a legnagyobb veszélyt a mezőgazdaságból élők számára. 2015-ben több mint 2000 kárbejelentés érkezett az Allianzhoz. A legtöbb kárbejelentés jég miatt volt.

Az elmúlt években megnőtt azoknak a pénzügyileg tudatos gazdáknak a száma, akik maguk szeretnének gondoskodni jövőjük biztonságáról – mondta Kozek András, az Allianz Hungária Zrt. vezérigazgató-helyettese.

A 2012-ben bevezetett díjtámogatott növénybiztosítás hatékony szerepét az öngondoskodási hajlandóság erősödésében mi sem mutatja jobban, mint hogy a 3 milliárd forintos támogatási keretet több mint 1 milliárd forinttal túligényelték.

Az újonnan meghirdetett pályázati felhívás alapján a 2016. évre rendelkezésre álló támogatási összeg 4 milliárd forintra nőtt.

A nagyok mellett egyre több kistermelő is köt biztosítást, hiszen az időjárás bizonytalanságából fakadó veszélynek ők vannak leginkább kitéve - írta az Allianz.

A növénybiztosítási szerződések megkötésére - az üzletkötők számára - tavaly óta lehetőség van az Allianz növénybiztosítási szerződés megkötésére és karbantartására alkalmas központi elektronikus felületén is.

A felület segítségével a biztosított területre vonatkozó műholdas képekből biomassza térképek készíthetők, melyek mutatják a vegetáció állapotát. A területekhez rendelt satellite alapú nyilvántartás további előnye a kárrendezés területén is megmutatkozik a korábbiaknál sokkal pontosabb, a műholdak által rögzített képek alapján történő kárérték meghatározásával – mondta Kozek András.

Forrás: Origo

Az állami nyugdíjrendszerből az idősek járadék formájában kapnak pénzt, azonban a nyugdíj célú megtakarítások sok esetben egy összegben fizetik ki a felhalmozott összeget. Ezt azonban sokan egész egyszerűen rosszul osztják be, mivel nem a megfelelő élettartammal számolnak. A járadék biztosításokkal viszont az összespórolt pénzt egyenlő összegekben kaphatjuk meg életünk végéig, ráadásul a bent lévő pénzünk még kamatozhat is.

Már több biztosítónál elérhetők a járadék biztosítások. Ezek olyan pénzügyi termékek, amelyek segítenek abban, hogy a megspórolt pénzünket ne egy összegben, hanem járadék-szerűen, havonta kapjuk meg. Ennek segítségével ugyanis sokkal jobban beoszthatjuk a pénzünket, ráadásul a biztosítónál lévő rész még hozamot is termel.

Kinek jó ez?

A járadék biztosítás elsősorban a nyugdíjba vonulóknak lehet jó, a megspórolt pénzt egy ilyen termékbe befizetve havi járadékot kaphatnak

- Adott futamidő alatt, vagy

- Életjáradék formájában.

Az előbbinél a szerződés megkötésekor a biztosító megegyezik velünk a futamidőben (pl: 15 év), és ez alatt megkapjuk a teljes összeget. Az életjáradék esetében viszont a biztosított haláláig kapja a járadékot. Ez lehet csupán két hónap, de lehet akár 40 év, vagy ennél hosszabb idő is.

A várható élettartamot hajlamosak vagyunk alábecsülni, és azt is figyelembe kell venni, hogy folyamatosan emelkedik - mondta a Pénzcentrum kérdésére az NN biztosító. Ennek egyik oka, hogy a születéskor várható élettartammal számolunk ahelyett, hogy a nyugdíjba vonuláskor várható hátralévő élettartamot néznénk. Míg előbbi alig több mint 70 év, addig utóbbi több évtized.

A 2013-as statisztikai adatok alapján egy 65 éves kort megért magyar férfi várható hátralévő élettartama 14,5 év míg a nőké 18,4 év - tette hozzá kérdésünkre a Groupama. Ez azt jelenti, hogy a növekvő élethosszokat figyelembe véve érdemes 20 évvel kalkulálnunk, amikor nyugdíjba megyünk. Azért többel, mint a fenti adatok, mert időközben a várható élettartam még hosszabb is lesz. A számolgatást azonban megkönnyíthetjük, ha eleve életjáradék típusú kifizetést kérünk.

Miért jobb ez, mint az egyösszegű kifizetés?

Ha a nyugdíjra megspórolt milliókat egyben vesszük fel, akkor könnyen abba a hibába eshetünk, hogy hamar, akár pár év alatt elköltjük a keményen összespórolt pénzünket. A járadékokkal azonban nem fenyeget ez a veszély.

A járadék esetében egy ütemezett vagyonfelélésről van szó, amelynek lényege, hogy éppen addig tart, ameddig szükség van a belőle származó jövedelemre, vagyis a nyugdíjba vonulástól az élethosszig tart - mondta a felhasználás módjáról az Aegon. A járadék biztosítás jellemzően azoknak jó választás, akik jó egészségi állapotban vannak, hosszú élet állhat előttük, s fontos számukra, hogy a lehető legpontosabban tudják, hogy milyen összegre számíthatnak majd.

Persze az sem kizárt, hogy valaki jól tudja beosztani a megspórolt pénzét, vagy az egyéb forrásból származó nyugdíja elég magas ahhoz, hogy megéljen belőle. Ilyenkor az egyösszegű kifizetéssel is jól járhat a megtakarító.

Mennyit nyerhetünk ezzel?

Az egy összegben felvett megtakarítás már nem kamatozik, vagy legalábbis a kiemelkedő hozamért cserébe nehezebben hozzáférhető formát kell választani. A járadéktermékbe befizetett összeg azonban folyamatosan hozamot termel. Ennek alapját a technikai kamat adja, amit a biztosítók határoznak meg.

Ha tehát nő a kamatláb, akkor a havi járadék is magasabb összegű lehet. Persze csökkenő kamat mellett a havi apanázs is kevesebb lesz.

A technikai kamatlábak jelenleg (többek között feltehetően a jegybanki alapkamatnak köszönhetően) aránylag alacsonyak:

- Az Aegonnál azonban még így is eléri a 3,9 százalékot,

- Az NN esetében csupán 2,5 százalék, azonban a többlethozam egy részét jóváírják kamatként,

- A Generali 2,25 százalékot nyújt,

- A Groupamánál pedig 2 százalékot kaphatunk.

Nem a kamat az egyetlen szempont, ami alapján dönthetünk a biztosítók között. A költségeket is érdemes megvizsgálni, illetve az sem mindegy, hogy a konstrukciót bárki választhatja, vagy csak a korábban megtakarítási szerződéssel rendelkező ügyfeleknek elérhető. Ebből a szempontból a Groupama és a Generali terméke kiemelkedő, mivel ezt azok is választhatják, akik korábban nem voltak a biztosító ügyfelei, míg a másik két szolgáltatónál csak a korábban náluk megtakarítók választhatják a járadékterméket.

Mi akadályozza a járuléktermékek elterjedését?

A pénzügyi tudatosság és a nyugdíj-előtakarékosság még nem jellemző széleskörűen a magyarokra. Emiatt egyelőre nincs jelentős kereslet a járadék biztosítások iránt. Egyre több nyugdíjcélú megtakarítás fog lejárni, és ezek futamidejének végén egyre többen kereshetik a járadék biztosításokat. Az önkéntes nyugdíjpénztárak már több mint 20 éve a nyugdíj elő-takarékossági számlák 10 éve elérhetők és a kedvezményes nyugdíjbiztosítások is több mint egy éve segítik a takarékoskodást a nyugdíjas évekre.

Amikor az ezeken a számlákon felhalmozott összegek tulajdonosai nyugdíjba mennek, akkor várhatóan ugrásszerűen megnő majd a kereslet a járulék biztosítások iránt.

Az igazán széleskörű elterjedéshez azonban arra van szükség, hogy a magyarok a mostaninál jóval magasabb arányban tegyenek félre a nyugdíjas éveikre. Ezt elsősorban a pénzügyi kultúra fejlesztésével lehetne elérni.

Forrás: Pénzcentrum

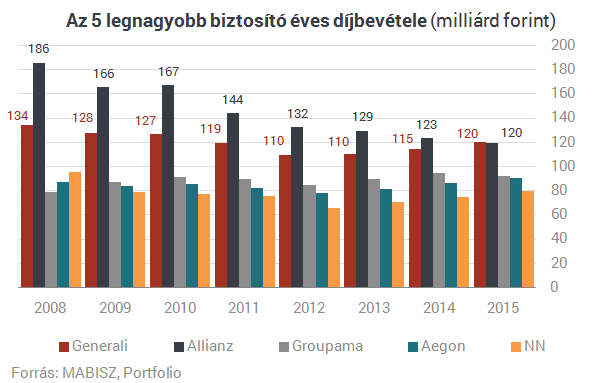

Elvesztette első helyét a rendszerváltás utáni Magyarország vezető biztosítója, az Allianz (korábban Hungária), 2015-ben először ugyanis a Generali lett a legnagyobb díjbevételű biztosító hazánkban. Az adókedvezményes nyugdíjbiztosításokban az NN vezet, a teljes biztosítási szektor díjbevétele pedig a MABISZ végleges adatai szerint 2,5%-kal növekedett tavaly. 13 ábrán összegezzük a biztosítási piac tavalyi évét.

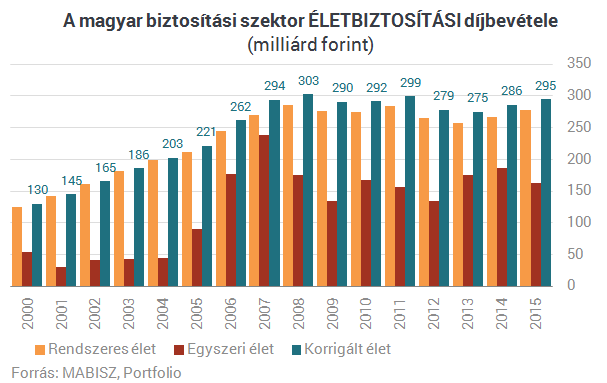

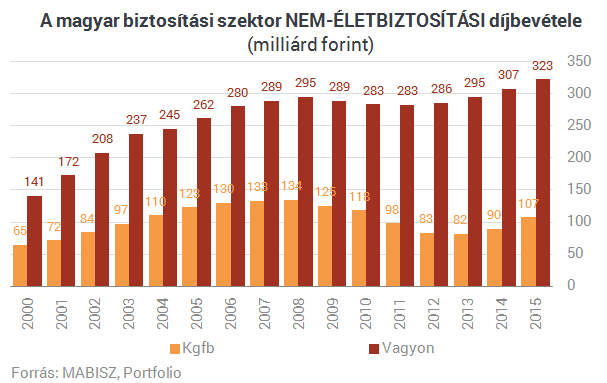

Ehhez elsősorban a díjbevétel-statisztikákat hívjuk segítségül, amelyeket a múlt héten közölt a Magyar Biztosítók Szövetsége (MABISZ). 871 milliárd forintos díjbevételt ért el a szektor 2015-ben, ami még mindig elmarad a 2007-2008-as nominális szinttől, de legalább 2,5%-os növekedést jelent 2014-hez képest. A díjbevételek reálértéke alacsonyan, saját számításaink szerint a 2002-es és a 2003-as szint között tartózkodik.

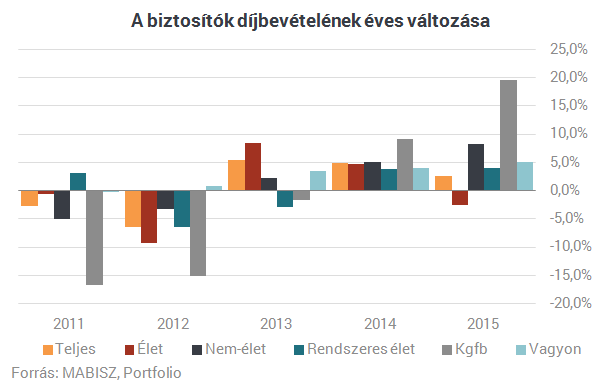

Ha megbontjuk élet és nem-élet üzletágra az adatokat, akkor érdekes kettőség látható: az életbiztosítások díjbevétele 2,6%-kal visszaesett tavaly, a nem-életbiztosításoké viszont dinamikusan (bőven a nominális GDP-növekedés felett), 8,3%-kal nőtt. Bár még mindig az életbiztosításoké a nagyobb szelet a teljes piaci tortából, a két üzletág csaknem egyensúlyban van.

Ha részletesebben megvizsgálják az életbiztosítási adatokat, nem lehet okuk panaszra a biztosítóknak a 2,6%-os visszaesés ellenére sem. A tartósabb bevételt ígérő rendszeres díjas életbiztosítások díjbevétele ugyanis ezen belül szintén dimamikus mértékben, 4,1%-kal emelkedett, a visszaesés csak az egyszeri/eseti díjak 12,2%-os esésének tudható be. Az ez utóbbiakat 10%-os súllyal megjelenítő korrigált díjbevétel statisztika a biztosítók számára örvendetes, de nem kiugró, 3,0%-os növekedést mutatott 2015 egészében.

A nem-életbiztosítások 8,3%-os növekedése mögött szintén kettős folyamat húzódik meg: a kötelező gépjármű-felelősségbiztosítási (kgfb) üzletágak az átlagdíjak megindult növekedése és a szerződésállomány bővülése hatására jelentős mértékben, 19,6%-kal növelték díjbevételüket. Szerencsére a többi vagyonbiztosítási szegmens is bővült, átlagosan 5,1%-kal. A nem-életbiztosítások esetében egyértelműbb fordulat látható a válság után, mint az életbiztosításoknál.

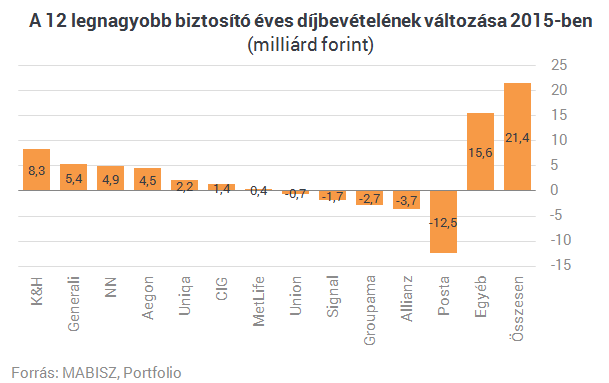

Hogy melyik biztosítási szegmens százalékos mértékben mekkorát nőtt, azt az alábbi ábra mutatja. Ami pedig az abszolút értékű díjbevétel-emelkedést illeti, csak egy érdekesség: a teljes biztosítási piac 21,4 milliárd forintos éves bővüléséből 17,6 milliárd forint a kgfb-ből származott.

Minden korábbi várakozás ellenére a piaci koncentráció folyamatosan csökken a biztosítási szektorban. Az 5 legnagyobb szereplő díjbevétele 10 évvel korábban még a teljes szektor díjbevételének a 74%-át adta, 2015-ben viszont már kevesebb, mint 58%-át. Az egy évtized alatt végbement visszaesés a korábban rendkívül gépjármű-túlsúlyos Allianz nagyobb (31%-os), és a legnagyobb életbiztosítási állománnyal rendelkező NN kisebb (6%-os) díjbevétel-csökkenésének tudható be, a többi nagy biztosító kétszámjegyű mértékben növelte 10 év alatt a díjbevételeit.

A 12 legnagyobb biztosító sorrendjében kisebb változásokat látunk 2014-ről 2015-re: a Generali nemcsak csoportszinten, de egyedi biztosítóként is megelőzte az Allianzot, igaz csak 664 millió forinttal, így ez a meccs még nem lefutott. Még egy változás, hogy a K&H mint bankbiztosító megelőzte a korábban ipari biztosításaival nagyot ugró Uniont. Mindkét utóbbi biztosító - a Signal mellett - jól szerepelt egyébként az év végi kgfb-kampányban.

Abszolút értékben a legnagyobb díjbevétel-növekedést a K&H, a Generali, az NN és az Aegon mutatta fel tavaly, a legnagyobb mértékben pedig a Posta Biztosító, az Allianz, a Groupama és a Signal díjbevétele csökkent a 12 legnagyobb biztosító közül. A K&H-nál a növekedés jó részét a kgfb, illetve a piac egészével szemben jól szereplő egyszeri díjas életbiztosítások adták. A Generali és az Aegon elsősorban a nem kgfb típusú vagyonbiztosításokban nőtt, az NN pedig az egyszeri/eseti díjak emelkedésén nyert, miközben legnagyobb életbiztosítóként a folyamatos díjas életbiztosítási kissé tovább apadtak. A rosszul szereplő biztosítók szinte kizárólag az egyszeri díjas életbiztosításaik miatt estek vissza, ami nem tragédia.

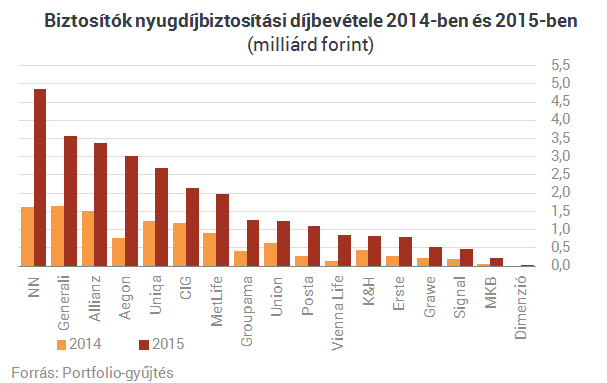

Kiemelt figyelmet élveznek a nyugdíjbiztosítások továbbra is a piacon, hiszen 2014 eleje óta 20%-os díjarányos adójóváírással jutalmazza az ügyfeleket az állam, és az új értékesítések közel harmadát e termékek adják az életbiztosítási üzletágban. A vonatkozó törvény alapján értékesített nyugdíjbiztosítások díjbevétele 2,5-szeresére nőtt "az új rendszer" második évében, vagyis tavaly. Míg tavalyelőtt egy hajszállal még a Generali volt a piacvezető ebben a szegmensben, tavaly már egyértelműen az NN vette át a vezetést. Mivel ez utóbbi biztosító sajnos nem közölte, mekkora unit-linked, illetve egyéb életbiztosítási díjbevétele keletkezett tavaly, a teljes piacra vonatkozó unit-linkedes MABISZ-statisztikáink hiányosak.

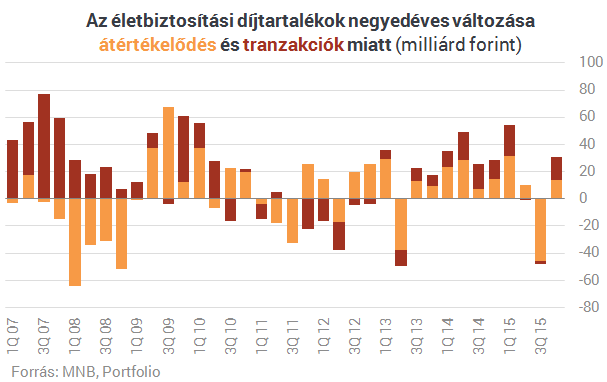

Az viszont látható az MNB adataiból, hogy a harmadik negyedév gyászos teljesítménye után az életbiztosítások szépen teljesítettek a pénz- és tőkepiacokon 2015 végén, de nem sikerült kompenzálniuk az előző három hónapban elszenvedett ügyfélvagyon-csökkenést. Tranzakciós (nettó új értékesítek) szempontból nem volt kimagasló a tavalyi év, de legalább pozitív nettó vagyon-beáramlásnak örülhettek a biztosítók.

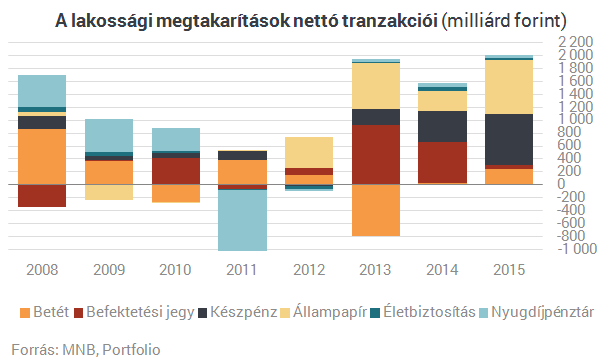

Így is tovább csökkent viszont az életbiztosítások szerepe a lakosság teljes pénzügyi vagyonán belül. Míg egykor 5,5% fölött volt az arányuk, mára ez 4,5% alá csökkent.

Szinte egy porszem az életbiztosítási piac a teljes megtakarítási piac nettó tranzakcióit mutató alábbi ábránkon. A tavalyi év sláger befektetése 2014-gyel szemben már nem a befektetési alap, hanem az állampapír volt, ennek nyomában rögtön a készpénz loholt, a dobogó harmadik helyén pedig a bankbetét állt.

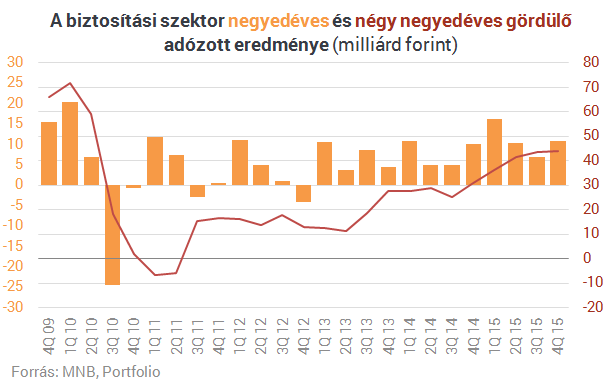

A bankokkal ellentétben ugyanakkor a biztosítók számára eredmény szempontból jól sikerült 2015, hiszen hat éve nem látott, 44,2 milliárd forintos adózás utáni nyereséget értek el. Igaz, ennek biztosítók közötti megoszlását egyelőre nem ismerjük pontosan. A szektor teljes évi összesített biztosítástechnikai eredménye jelentősen, 89,8%-kal meghaladta az előző évit, ami a negyedik negyedévben elért 9,4 milliárd forint összegű biztosítástechnikai eredménynek köszönhető. Ez az élet ágban döntően a tartalékok felszabadítására, míg a nem élet ágban a megszolgált díjak növekedésére vezethető vissza.

Forrás: Portfolio

A Groupama Biztosító és az OTP Travel tapasztalatai szerint a hosszú hétvégéken egyre több magyar kel útra. A legnépszerűbb programok közé évek óta a városlátogatások és a wellness programok tartoznak. A hosszú hétvégéken spontán és olcsón szeretnek a magyarok külföldre utazni.

Egyre több magyar tölti külföldön a hosszú hétvégéket. Az elmúlt évek tapasztalatai alapján a legnépszerűbb úti célok az Európán belüli nagyvárosok, sorrendben Isztambul, Párizs, Róma, Barcelona, Madrid, London és Lisszabon. „Sok esetben a repülőjegy ára határozza meg a célállomásokat: ahová olcsón elérhető a jegy, oda többen utaznak” – mondta el Molnár Judit, az OTP Travel ügyvezetője, a Magyar Utazási Irodák Szövetségének alelnöke, majd hozzátette: „Az utazók folyamatosan keresik az újszerű vagy akciós utakat. Egyénileg szervezett hosszú hétvégékre az utasok 50-100.000 forintot szánnak személyenként; csoportosan szervezett városlátogatásokra már 100-150.000 forintot is kifizetnek.”

„Azért választják továbbra is sokan az utazási irodák nyújtotta szolgáltatásokat, mert egy utazás során felmerülő váratlan helyzetre az utazási irodának kötelessége reagálnia, segítenie az utasoknak. Például ha az utas szállodájában csőtörés van, és ezért kiürítik az épületet, új szállást kell biztosítania az utazási irodának. De ugyanígy intézkednünk kell, ha − szélsőséges esetben − a helyi politikai környezet veszélyessé válik, és az ország sürgős elhagyására kényszerülnek az utasaink” − mondta el Molnár Judit.

Leggyakrabban ezért nem kötünk utasbiztosítást

A Groupama Biztosító tavaly év végén kutatást végzett, melyből kiderült, hogy a külföldre utazók kétharmada (67%-a) általában köt utasbiztosítást. Azok között, akik ezt elmulasztják, a leggyakrabban, 39%-ban hangoztatott mentség az volt, hogy csak rövid ideig tartózkodtak külföldön. Az utasbiztosítás kötését elmulasztók 33%-a hozta fel indokul az utazás veszélytelen voltát, szerintük azért nem kellett utasbiztosítás kötni, mert nem terveztek veszélyes programot, például extrém sport űzését.

„Az, hogy valaki csak egy-két napra ugrik át egy szomszédos országba, nem lehet indok arra, hogy biztosítás nélkül induljon útra. Akár egy városlátogatás alkalmával is előfordulhat egy allergiás roham, egy bokaficam, sőt olyan esetünk is volt, amikor egy egynapos ausztriai utazás alkalmával kellett vakbélműtétet végrehajtani. Egy ilyen sürgősségi ellátás körülbelül 1,5 millió forintba kerül, ezért is fontos, hogy senki ne induljon külföldre utasbiztosítás nélkül – hívta fel a figyelmet Karsai Márta a Groupama Biztosító utasbiztosítási szakértője.

A hosszú hétvégékre sokan bebiztosítják magunkat

A Groupama Biztosító tapasztalatai szerint is egyre többen használják ki külföldi utazásra a hosszú hétvégéket. Tendencia, hogy az évi egy nagy nyaralás helyett inkább több rövidebb utazást választanak az emberek.

A Groupama Biztosító adatai alapján az látható, hogy a hosszú hétvégék idejére megnő az utasbiztosítási szerződések száma. 2015-ben a szerződéskötések száma az átlagoshoz képest 36%-kal emelkedett meg a hosszú hétvégék idejére. Természetesen van különbség az egyes dátumok között. A biztosítótársaság tapasztalatai szerint a – hagyományosan családi körben töltött – húsvéti és a karácsonyi ünnepek idejére kevésbé utaznak külföldre az emberek, de az augusztus 20-i és az október 23-i hosszú hétvége az elmúlt két évben kiemelkedő volt: a Groupama Biztosítónál 2014-ben az októberi, míg 2015-ben az augusztusi hosszú hétvégén mintegy háromszorosára nőtt az utasbiztosítási szerződéskötések száma az átlagoshoz képest.

„Márciusban két hosszú hétvége vár ránk, ekkor, és az év hátralévő részében is azt ajánljuk, hogy ne a biztosításon spóroljunk, körülbelül egy pizza áráért akár sok millió forintos kiadást kerülhetünk el. Egy utasbiztosítást ráadásul ma már nagyon egyszerűen, az utolsó pillanatban is megköthetünk. A Groupama Biztosító online biztosítása a kötés utáni percben már érvényes, így akár az induláskor is megköthető okostelefonon keresztül is” – tanácsolja Karsai Márta.

Forrás: ProfitLine

Másfél millió életbiztosítás van a magyar piacon, amelyekből a biztosítók díjbevételeinek alig több mint fele származik - mondta a Magyar Biztosítók Szövetsége (Mabisz) kommunikációs főosztályvezetője az M1 aktuális csatornán szombaton.

Gilyén Ágnes felhívta a figyelmet arra is, hogy bár harmadik éve nő a biztosítási piac, Magyarország rendkívül el van maradva nemcsak a nyugat-európai, hanem a visegrádi országoktól is a biztosítások elterjedtségét, valamint az egy főre jutó biztosítási díjbevételeket tekintve.

Még mindig nagyon alacsonyak például a kötelező gépjármű-felelősségbiztosítás (kgfb) díjai, ugyanakkor a piac törvényei szerint előbb-utóbb egyensúlyba kell kerülniük a biztosítási díjaknak és a kárkifizetéseknek - fejtette ki a főosztályvezető.

Gilyén Ágnes pozitívumként említette, hogy a magyarországi piacon a lakásbiztosítás elterjedtsége mintegy 72-73 százalék, ami jónak számít nemzetközi összehasonlításban, továbbá több mint 4,4 millió gépjármű-biztosítás van, ami a legnagyobb üzletág a biztosítások között.

Forrás: MTI

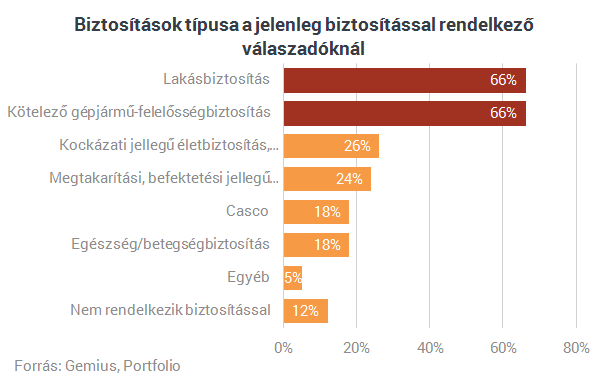

Felmérést készített a Portfolio, hogy kiderítse, hogyan választanak a magyarok a biztosítások között és milyen megítéléssel rendelkeznek ezek a termékek a hazai piacon. Érdekes dolgokra derült fény, többek között arra, hogy a válaszadók kétharmada már most is rendelkezik valamilyen biztosítással, de arra havi szinten nem sokan hajlandóak tízezer forintnál többet költeni. A fővárosiak hasznosnak tartják a műtárgy- és sportbiztosításokat, míg a községben élők inkább a kisállat-biztosításra esküsznek. A nők jobban félnek a súlyos betegségektől, mint a férfiak, emellett a károkra is sokkal érzékenyebbek - csak, hogy néhányat említsünk az érdekes eredményekből.

Idén kilencedik alkalommal rendezte meg a Portfolio Biztosítás 2016 konferenciáját, amelyen a biztosítási piacot érintő szabályozásokról, stratégiákról és ügyféligényekről egyaránt szó esett március elsején, a Hilton Budapestben. A konferencia előtt a Portfolio a Gemius segítségével felmérte, hogy a hazai lakosság hogyan vélekedik a biztosításokról, illetve melyek jelenleg a legnépszerűbb termékek a piacon.

10-ből 9 felnőttnek van valamilyen biztosítása

A felmérésben részt vevők kétharmada rendelkezik már lakásbiztosítással és kötelező gépjármű-felelősségbiztosítással (kgfb), emellett viszonylag sokan vannak azok is, akik kockázati és megtakarítási/befektetési jellegű életbiztosítással rendelkeznek. Mint kiderült, 10-ből 9 felnőtt internetezőnek van valamilyen biztosítása jelenleg is, a felsőfokú végzettségűeknél pedig jellemző, hogy mindegyik felsorolt biztosítással rendelkeznek.

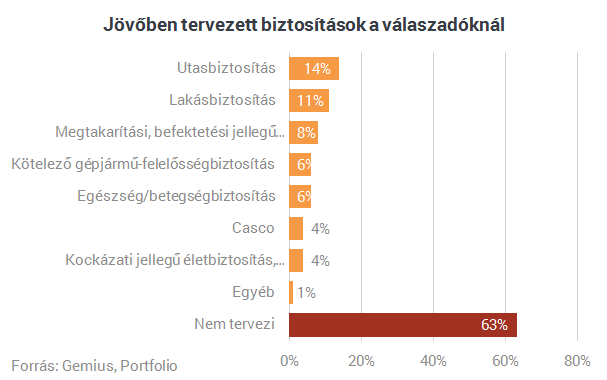

A felmérés kérdései arra is kiterjedtek, hogy van-e olyan biztosítás, amelyet a következő három évben tervezik megkötni. A válaszok alapján kiderült, hogy a válaszadók harmada tervezi, hogy a jövőben köt valamilyen biztosítást, a legtöbben az utas- és lakásbiztosításon gondolkodnak. Beszédes adat az is, hogy a 18-29 évesek inkább a lakás-, kgfb-, casco-, élet- és utasbiztosítás megkötésén gondolkodnak, míg a felmérésben résztvevő 60 éven felüliek 78%-a egyáltalán nem tervez biztosítást kötni a következő három évben.

A biztosítások térnyerésében az egészségbiztosítások is kivették a szerepüket, a válaszadók között egyre nagyobb jelentőséggel bírnak az egészségbiztosítási szolgáltatások. 2013-hoz képest jelentősen megnőtt a szerepe a diagnosztikai vizsgálatoknak, a válaszok alapján felállított fontossági sorrend dobogósai között vannak még emellett a szűrésekre és balesetekre köthető biztosítások is. Három év alatt jelentősen visszaesett ugyanakkor az egynapos sebészethez kapcsolódó egészségbiztosítás fontossága, míg például a járóbeteg ellátás nagyjából ugyanakkora prioritást élvez, mint 2013-ban.

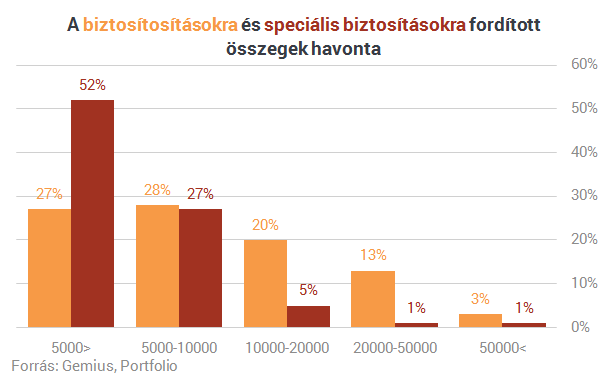

Csak kisebb összegeket vagyunk hajlandóak fizetni

A válaszadók többsége havi szinten csak kisebb összegeket hajlandó áldozni biztosításaira, ez főként a speciális biztosításoknál rajzolódik ki. Ötvenezer feletti havi biztosítási összeget már csak nagyon kevesen fizetnek, gyakori ugyanakkor az ötezer forint alatti, illetve az öt-tízezer forint közötti biztosítási összeg. A speciális biztosítások kapcsán a férfiak inkább hajlandóak 10-20 ezer forint közötti összeget költeni, míg a nők jellemzően alacsony, ötezer forint alatti összeget fordítanának csak ere a kiadásra.

A válaszokból kiderült az is, hogy a résztvevők 44%-a rendelkezett már valamilyen speciális biztosítással, ezek közül is a leggyakoribb a kiterjesztett garancia (pl. háztartási gépekre) és elektronikus készülék (pl. okostelefon, laptop) biztosítás. A nemek közötti különbséget mutatja, hogy a férfiak inkább sportra, a nők pedig inkább a munkanélkülivé válás esetén fizetendő és női biztosításra költöttek.

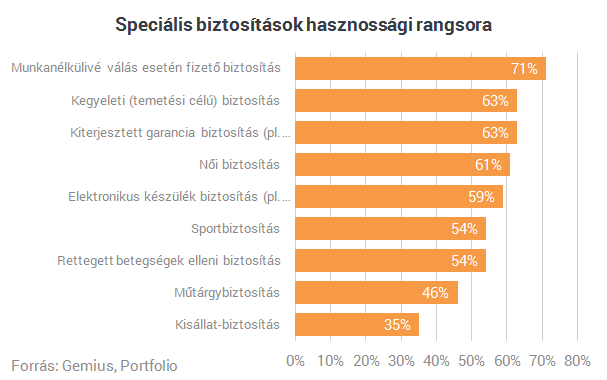

A legkevésbé fontosnak a kisállat- és műtárgybiztosítást tartották a válaszadók a speciális biztosítások között, a leghasznosabbnak pedig a munkanélkülivé válás esetén fizetendő, a kiterjesztett garancia és a kegyeleti biztosításokat gondolják. Érdekes különbség az is, hogy a fővárosiak a sport- és műtárgybiztosítást, a községben élők pedig a kisállat-biztosítást tartják hasznosabbnak.

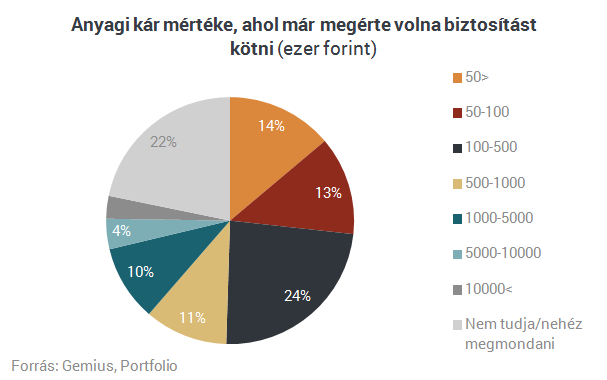

Százezres kárnál már sokan kötnének biztosítást

A válaszadók fele szerint már félmilliós kár alatt is érdemes lehet biztosítást kötni, a nők ilyen szempontból érzékenyebbek a férfiaknál, ők ugyanis már 50 ezer, illetve 50-100 ezer közötti kár estén is biztosítást kötnének. A férfiak ezzel szemben inkább nagyobb kár, 100-500 ezer forint esetén gondolnának a biztosításra.

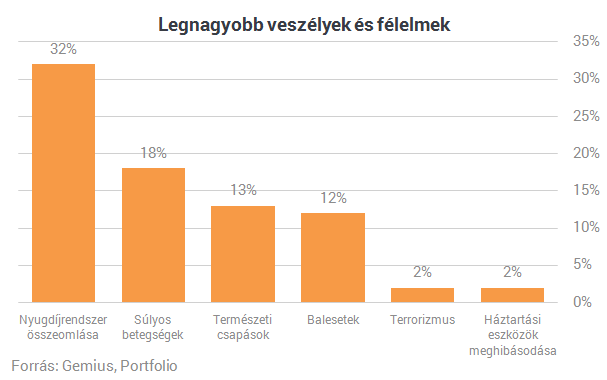

A felmérésben résztvevők ötöde nem tudta megválaszolni, mitől fél igazán, a válaszok összesítéséből azonban kiderül, hogy a legtöbben a nyugdíjrendszer összeomlásától tartanak, ezt követik a súlyos betegségekkel és a természeti csapásokkal kapcsolatos félelmek. Ami még kiderült, hogy a nők sokkal inkább tartanak a súlyos betegségektől, mint a férfiak.

(A felmérés 1700 fő válaszait tartalmazza a február 12. - február 19. közötti időszakot felölelve.)

Forrás: Portfolio

A legnagyobb összegű lakásbiztosítási kárkifizetéseket a vihar okozta károk pótlására, tűz és robbanás, valamint árvízkárokra teljesítette a Genertel. A biztosító elmúlt hat és fél éves statisztikáiból kiderült az is, hogy családi házak esetében a kárkifizetések összege 25 százalékkal haladja meg a lakásoknál kifizetett összegeket.

A Genertel 2009 júniusa -2015.december időszakban vizsgálta meg a lakás káradatokat.

Leggyakoribb kártípusok

A lakásbiztosításhoz kapcsolódó összes káresemény 80 százaléka három kártípushoz tartozik: elemi kárhoz (vihar/felhőszakadás, jégverés, földrengés, villám másodlagos hatása, árvíz, vízkár), csőtörés & vezetékes kárhoz, valamint üvegtöréshez.

Ha a káreseményeket tovább boncolgatjuk, akkor jól látszik, hogy Genertel által rögzített káresemények 3 kártípushoz köthetőek:

Lakásbiztosítások: a 3 leggyakoribb kártípus megoszlása

Az elemi károk közül leginkább vihar és felhőszakadást, illetve villámcsapás másodlagos hatásából fakadó káreseményt regisztrált a biztosító.

Káresemények előfordulása

A Genertel adatai szerint a vizsgált 78 hónapban regisztrált káresemény 57 százaléka a májustól szeptemberig tartó időszakban történt. A tavaszi és nyári hónapokban bejelentett káresemények 31 százaléka vihar és felhőszakadáshoz, 18 százaléka csőtörés & vezetékes vízkárhoz, 14 százalék villámcsapás másodlagos hatásához, 12 százalék pedig üvegtöréshez kapcsolódik.

Az elmúlt 6 éve adatai alapján 2015 júliusában érkezett a Genertelhez a legtöbb kárbejelentés. Ezek közül a három leggyakoribb káresemény viharhoz (közel 50%), villámcsapás másodlagos hatásához (11%), illetve üvegtöréshez (9%) köthető.

Budapest-vidék viszonylatban a fővárosban regisztrálták a biztosítónál a kárbejelentések 28 százalékát és a teljes kifizetésekből is hasonló arányban részesült Budapest (vidék:72%). Ebben az arányban azonban szerepet játszik Budapest , vidékhez képest nagyobb állománysűrűsége.

Kárkifizetések összege

A legnagyobb mértékű kifizetést a vihar okozta károk rendezésére fordította a biztosító; átlagosan 400.000 Ft-ot. Tűz és robbanásnál 320ezer, árvíznél 155ezer, betöréses kár esetén 130ezer Ft, villámcsapás okozta másodlagos kárnál 60ezer, míg felelősségi kárnál 45 ezer volt az átlagos kompenzáció mértéke.

Családi házak esetében a kárkifizetések összege 25 százalékkal haladta meg a lakások esetében kifizetett összegeket. Sőt; a milliós kárfizetések nagyobb része is a házakhoz kapcsolódik, éppen a leggyakoribb kártípusok kapcsán.

„Az egyes kártípusok esetében előforduló akár több százezres összegű kifizetések azt jelzik, hogy egy váratlan káresemény gyakran csak nagy nehézségek árán pótolható veszteséget okozhat az ingatlantulajdonosoknak – hívta fel a figyelmet Csikós Dániel, a Genertel vezérigazgatója.

Fontosak a kiegészítő szolgáltatások

A Genertel adatai szerint egyre nagyobb azoknak a kifizetéseknek az aránya, amelyek a lakásbiztosítási csomagban szereplő kiegészítő szolgáltatásokhoz kapcsolódnak.

Jogvédelem esetén az átlagos kifizetés nagysága 43 ezer forint volt, zárcserék után 12 ezer forint, a fagyasztott élelmiszerek leolvadásakor 10ezer, míg a bankkártya letiltásához kapcsolódó költségek térítésének átlaga 9 ezer forint volt a vizsgált időszakban.

Forrás: Biztosítási Szemle

Tavaly 4 ezer forinttal drágult egy átlagos casco, mégis 25 ezerrel többen kötöttek ilyen biztosítást, mint 2014-ben. Az ok: több az új autó, és a részcasco sem olyan kelendő már.

Egyre drágább a casco, de ez sem riasztja el az autótulajdonosokat, hogy biztosítást kössenek. Tavaly év végén a jegybank adatai szerint már 796 ezer autósnak volt ilyen biztosítása, 25 ezerrel többnek, mint egy évvel korábban. Az éves díjbevétel is 7,7 százalékkal nőtt, és meghaladta a 67 milliárd forintot. A Magyar Biztosítók Szövetségének (Mabisz) adatai még magasabb számokat tartalmaznak, 821 ezer szerződésről tudnak a szervezetnél.

Ezzel úgy tűnik, tényleg elindult a kötelező gépjármű-felelősségbiztosítási (kgfb) mellett a cascopiac kilábalása is. Ez a biztosítási szegmens 2013-ban és 2014-ben járt a mélyponton, akkor az éves díjbevétel 62 milliárd forint körül alakult, az átlagdíj pedig alig érte el a 80 ezer forintot, ami azért különösen alacsony, mivel 2013 óta 15 százalékos biztosítási adó is terheli ezt a szolgáltatást. Ez az adónem egyébként azóta sem épült be teljesen a díjakba – mondja Szabó Imre , a Groupama Biztosító gépjármű-biztosítási főosztályvezetője. Tavaly ugyanis a díjemelkedések dacára is csupán 84 ezer forint körül volt egy átlagos casco éves díja, az utolsó biztosítási adó előtti évben, 2012-ben pedig 83 ezer forint körül alakult az átlagdíj, ez viszont az adóval együtt 95 ezer forint körüli tarifát jelentene.

A 2005–2006 környékén szokásos 120 ezer forintos tarifák még fényévekre vannak, de a biztosítási adót is beárazó díjszinthez már egyre közelebb kerülnek a biztosítók. Szabó Imre például az idén a tavalyinál nagyobb növekedést vár a cascopiacon. Ennek egyik oka, hogy a gazdasági növekedéssel együtt egyértelműen bővülésnek indult a gépjárműpiac is, ami magával hozza a szerződésszám emelkedését. Tavaly csaknem 200 ezer autót helyeztek forgalomba a KSH adatai szerint, 22 százalékkal többet, mint egy évvel korábban. Ebből a Datahouse statisztikái szerint több mint 71 ezer új autó volt, ami azt jelenti, hogy az újautó-eladások is nőttek tavaly több mint 14 százalékkal. Az idén pedig még több új autót visznek el a szalonokból, januárban és februárban összesen 12 193 vadonatúj személygépkocsit adtak el, 13 százalékkal többet, mint 2015 első két hónapjában.

Emellett a cascós károk száma, és a kártalanítások összege is nő, hasonlóan a kgfb-hez. Tavaly 37,5 milliárd forintot fizettek ki az autósoknak ilyen címen, ez 4,4 százalékkal több, mint 2014-ben. Az átlagdíjak emelkedését hozhatja az is, hogy csökken a részcascotermékek népszerűsége. A teljes cascónál jóval olcsóbb biztosítások általában csak valamelyik részkockázatra, például csak lopásra vagy csak törésre és rongálásra nyújtottak fedezetet. Egy sok millió forintos új autóra viszont a tulajdonos szívesebben megköti a teljes körű, drágább biztosítást is. A növekedésnek van tere, a cascopenetráció ugyanis mindezek ellenére 18 éves mélyponton áll. 2015 végén a kgfb-vel rendelkező szárazföldi gépjárművek csupán 17,8 százalékának volt casco biztosítása. A penetráció 2005–2008 között volt a csúcson, 23 százalék fölött, amikor sokan vásároltak hitelből gépkocsit, amelyre kötelező volt biztosítást kötniük.

Forrás: Világgazdaság

Az MNB ma publikált határozatában a jogosulatlanul felszámított árfolyam-különbözet fogyasztóknak történő visszatérítésére kötelezte a K&H Bankot a forint alapú casco díjak devizában történő jogsértő felszámítása miatt. Az MNB mindemellett 4,5 millió forint fogyasztóvédelmi bírsággal is sújtotta a Bankot - olvasható az MNB közleményében.

A Magyar Nemzeti Bank (MNB) a K&H Bank Zrt.-vel (Bank) szemben lefolytatott fogyasztóvédelmi vizsgálatában megállapította, hogy a Bank a korábbi években egyes casco biztosítással egybekötött (integrált casco) devizaalapú gépjárműhitelek esetében a szerződések ügyleti kamatába építette be a forint alapú casco díját.

Ennek eredményeként az érintett fogyasztók a havi törlesztések során nem forintban, hanem devizában fizették meg a casco díjat, viselve így az árfolyamváltozásból eredő kockázatot és tehernövekedést is. A Bank ugyanakkor ezen díjat - tekintve, hogy a biztosítás forint alapú volt - forintban fizette meg a biztosító felé.

A hitelintézeti törvény 2011. szeptemberi módosítása értelmében a különböző díjak devizában történő felszámítására csak kivételesen kerülhet sor. Jelen esetben azonban a casco díj - a törvényi előírással ellentétben - nem minősült az adott szerződés teljesítésének és fenntartásának érdekében a devizaforrás megszerzésével közvetlenül kapcsolatban álló költségnek, illetve nem devizában terhelte a Bankot, így annak felszámítása jogsértő volt.

A Bank mintegy négyezer szerződés esetén azért számított fel magasabb kamatot, mert az érintett fogyasztóknak a tőke- és kamattartozás mellett a casco díját is deviza alapon kellett megfizetniük a kamat részeként.

A fentiekre tekintettel az MNB - a fogyasztóknak okozott hátrány kiküszöbölése érdekében - kötelezte a Bankot, hogy a devizában felszámított casco díjra eső - a hitelintézeti törvény módosulását követően jogosulatlanul felszámított - árfolyam-különbözetet valamennyi érintett fogyasztó részére térítse vissza. Mindezek mellett 4,5 millió forint összegű fogyasztóvédelmi bírságot is kiszabott a Bankkal szemben.

Az egyes díjak devizában történő felszámítására vonatkozó törvényi korlátozás célja, hogy a fogyasztókat ne sújtsa a díjak, illetve költségek tekintetében a devizatartozással együtt járó kiszámíthatatlan árfolyamkockázat terhe. Az MNB az intézkedés során különös súllyal vette figyelembe, hogy a Bank a casco díjak devizában történő felszámításával a fogyasztók vagyoni érdekeit védő alapvető szabályt sértett meg, továbbá, hogy a jogsértés valamennyi integrált cascoval rendelkező, devizaalapú gépjármű hiteles ügyfelére kiterjedt.

A Bank az árfolyam-különbözetet 2016. május 15-ig köteles a fogyasztók részére visszatéríteni.

Forrás: Pénzcentrum