Mi lesz a magyar biztosítókkal 2018-ban? Megszólaltak a vezérek

A legnagyobb hazai biztosítók első emberét arra kértük év végén, értékeljék a mögöttünk álló esztendőt és adjanak előrejelzést 2018-ra. Alábbi kérdéseinkre válaszoltak:

- 1. Hogy értékeli 2017-et saját biztosítója és a biztosítási piac szempontjából?

- 2. Mit tekint saját biztosítója és a szektor előtt álló legnagyobb kihívásnak 2018-ra?

- 3. Mely termékek, szolgáltatások és innovációk területén hozhat növekedést 2018 saját biztosítójánál, illetve a biztosítási szektorban?

Kisbenedek Péter elnök-vezérigazgató, Allianz

1. A magyar gazdaság erősödése 2017-ben tovább folytatódott, mely egyértelműen kedvező hatást gyakorol a biztosítási szektor működésére és további bővülésére is, ami a gépjármű-biztosítási piac gyarapodásán túl többek között a lakásbiztosítási piac fellendülésében, a vállalati -és a nyugdíjbiztosítási konstrukciók folyamatos térnyerésében öltött testet. Az Allianz Hungária Zrt. az egyre virágzó magyar biztosítási piac vezető biztosítótársaságaként újabb eredményes évet zárt, díjbevétel-növekedésünk az egész évet tekintve meghaladta a tervezettet is, ugyanígy működési eredményünk is terv felett bővült, mely profitábilis növekedésnek és egyben kimagasló eredménynek tekinthető. Számainkat és teljesítményünket tekintve külön kiemelném még, hogy az idei évben kiegyensúlyozottan növekedtünk minden biztosítási szegmensben, ezek közül is hangsúlyos növekedésről tudok beszámolni a lakossági gépjárműszerződéseink terén, ahol jelentős a növekedésünk az előző évhez képest is, így még több ügyfél bizalmát tudhatjuk a magunkénak. Piacvezető biztosítóként ekképpen az is a célunk, hogy ügyfeleink lojalitásáért cserébe a lehető legmagasabb színvonalú szolgáltatást nyújtsuk, így éllovasai legyünk olyan átfogó, rendszerszintű fejlesztéseknek, amelyeknek a bevezetésével és használatával a megszokottnál is gyorsabbak és egyszerűbbek a kárrendezési folyamataink. 2017-ben ezáltal több olyan újítást is bevezettünk, amely jelentősen növelte az ügyfeleinknek és partnereinknek nyújtott szolgáltatási élményét, így például decembertől kezdve a magyar biztosítási piacon elsőként az Allianznál már a legnépszerűbb közösségi oldal chatjéből is könnyedén meg tudjuk kötni az utasbiztosításunkat.

2. A nemzetközi szabályozási környezet 2018-ban is kihívások elé állítja a biztosítási szektor egészét: 2018 februárjában kerül bevezetésre az új európai uniós biztosítás értékesítési direktíva, az IDD, májusban pedig hatályba lép az Európai Unió Általános Adatvédelmi Rendelete (GDPR), így az ezekre való felkészülés és a megfelelés a jövő év egyik nagy feladata lesz számunkra. 2018-ra nézve továbbra is kiemelt fontosságúnak tartjuk, hogy az Allianz Hungária egyet jelentsen a biztonsággal és a stabilitással. Ezzel párhuzamosan ugyanakkor arra is törekszünk, hogy ügyfeleink az innovatív jelzőt is egyre inkább hozzánk tudják társítani, továbbá igényeiket a digitális kornak, valamint elvárásaiknak megfelelően beépítsük működésünkbe. A jövőben is követjük a fogyasztói trendeket, figyeljük az új lehetőségeket, majd ezeknek megfelelően optimalizálunk, fejlesztjük termékeinket és szolgáltatásainkat, mindemellett folyamatosan invesztálunk a digitalizációba, melyet alapvető eszköznek látunk mind ügyfeleink, mind pedig partnereink életének könnyedebbé és biztonságosabbá tételéhez, ily módon a nagyobb ügyfélélményhez. Innovatívnak maradni, folyamatosan digitális újdonságokkal a piacra lépni és kiváló ügyfélélményt nyújtani ugyanakkor valódi kihívást is jelent nem csupán nekünk, de a biztosítási piac egészének is, hiszen azt érzékeljük, hogy a korábbinál gyorsabb ütemben változnak az ügyféligények, így egyre rövidebb időtávra szükséges stratégiai döntéseket hoznunk a digitalizációt és az innovációt érintő, valamint az ügyfélélményt jelentő szolgáltatások bevezetésével kapcsolatosan.

3. A gazdasági növekedés jótékony hatása társaságunknál 2017-ben a nem-életbiztosítások területén az ipari vagyon- és felelősségbiztosítások, valamint a mezőgazdasági biztosítások, azon belül is a díjtámogatott növénybiztosítások jó teljesítményében mutatkozott meg leginkább, míg az életbiztosítások területén továbbra is jelentős szerepe volt az évben a hosszú távú nyugdíjcélú megtakarításoknak, melyek jelenleg is az Allianz Hungária Zrt. értékesítési fókuszában állnak. A motor szegmenst vizsgálva is érzékelhető növekedésről tudok beszámolni a naptári évben, köszönhetően a használt gépjárművek importjának folytatólagos sikere és az új típusú támogatott gépjárműbeszerzési lehetőségek megjelenésének is. Úgy vélem, hogy a tendencia 2018-ban is hasonló lesz és a már említett területek további dinamikus fejlődését irányozzuk előre a magunk számára. Ami a biztosítási szakma egészét illeti, a fent említetteken túl a növekvő öngondoskodási hajlandóság nyomán a nyugdíjbiztosítások értékesítésének további erősödésére, valamint az életbiztosítási piac növekedésére számítok a 2018-as évben. Mindemellett az építési beruházások az utóbbi években tapasztalt ugrásszerű növekedése és a lakásbiztosítások piacán továbbra is jelentős alulbiztosítottság fennállása folytán a jövő évre nézve is sok lehetőséget látok a növekedésre a lakásbiztosítási piacon. Végül jelentős növekedési potenciált érzékelek az infokommunikációs vívmányoknak a biztosítási szektor szolgálatába állításában a legkülönbözőbb területeken, kiemelten pedig a gépjármű-és a lakásbiztosítások kapcsán, melyekkel kapcsolatban tapasztalatunk szerint egyre nagyobb igényt támasztanak a fiatalabb generációk tagjai.

Erdős Mihály elnök-vezérigazgató, Generali

1. Ha csak két szóban foglalhatnám össze az elmúlt évet, a változás és a megfelelés szavakat választanám. Hosszú története során a biztosítási szektor megélt jó és rossz időszakokat egyaránt, volt már mélyrepülésben és szárnyalt is: képes volt átalakulni, alkalmazkodni és megfelelni. Most mégis úgy látszik, a legnagyobb transzformáció előtt állunk; ennyire volatilis még nem volt a változás, és soha nem volt ilyen gyors sem - felvesszük a versenyt. 2017-ben elindultunk egy egyszerűbb, okosabb és gyorsabb úton. Például a jogi környezet változására gyorsan reagálva társaságunk az elsők között lépett piacra az egyszerű bejelentéshez kötött építési tevékenység tervezői és kivitelezői felelősségbiztosítással január elsejével. A termék kialakításánál a gyorsaság mellett fontos volt az is, hogy minél egyszerűbben megfeleljünk a jogszabályi előírásoknak. Egy kiváló ár-érték arányú termékkel tudtunk megjelenni, amit a kiváló értékesítési teljesítmény, az ügyfelek fokozott érdeklődése is visszaigazolt. Az etikus életbiztosítási koncepciónak megfelelő új termékcsaládunk rajtja némiképp elmaradt az előzetes várakozásainktól, de ez megfelel a referenciának tekintett piaci tendenciának. A tavaly év végi kiváló teljesítménynek köszönhetően, valamint a nyugdíjbiztosítások jó megmaradási arányából fakadóan azonban nőtt az élet állománydíjunk, ennek következtében a folyamatos életbiztosítási díjbevételünk is magasabb. A gépjármű- és lakásbiztosítások körében mind a lakossági biztosítások, mind a flotta illetve társasházi szerződéseink körében darabszám és díjbevétel-növekedést realizáltunk. Kihasználva a kínálkozó piaci lehetőségeket biztosítónk egy újabb eredményes év zárása előtt áll. Kitűzött céljainkat elértük, mind a tervezett eredmények, mind a cégcsoportunk stratégiája mentén megfogalmazott fejlesztések tekintetében - egyszerűbben, okosabban, gyorsabban működünk: fontos lépéseket tettünk például az önkiszolgáló tranzakcióink bővítése, illetve az ügyfelek naprakész tájékoztatása terén is.

2. A már említett felgyorsult transzformáció, a gyors változás mentén a digitalizáció adta lehetőségeket említeném a szektorunkra váró kihívásokról szólva. Várakozásaink szerint a digitalizáció a biztosítási szektort is ki kell, hogy mozdítsa a komfortzónájából. Hiszen a jövőben arra számíthatunk, hogy új szereplők is megjelennek a szektorunkban, merőben új megoldásokkal. Ugyanakkor a biztosítás továbbra is egy személyes üzlet, ami a bizalomra épül. Így a technológia adta lehetőségeket annak a szolgálatába kell állítanunk, hogy tovább erősítsük az ügyfeleink bizalmát és munkatársaink elhivatottságát. Az új technológia megoldások mellett azonban azt is látjuk, hogy az egyes generációk elvárásai eltérők, és nekünk tudnunk kell minden igénynek megfelelő megoldásokat kínálunk. Így például az önkiszolgáló online tranzakciók, vagy a chat funkciók fejlesztése mellett a személyes és telefonos ügyfélszolgálati területen is törekednünk kell a legmagasabb szintű ügyfélkiszolgálásra, párhuzamosan fejlesztve a területeket.

3. Változás és megfelelés: vállalatunk működésének kulcsa egyértelműen az ügyfélközpontúság, ügyfeleink elvárásainak való megfelelés. Büszke vagyok arra a szemléletbeli változásra, amelyet ez a fókusz az elmúlt időszakban eredményezett minden területünkön. Ügyfél-elégedettségi felmérésünk keretében immár több mint 43 ezer ügyfelünket kérdeztünk meg, hogy pontosabban megértsük a vállalatunkkal kapcsolatos vélekedésük okait. A kapott visszajelzések alapján már számos fejlesztést indítottunk el, és ezt a dinamikát a továbbiakban is szeretnénk megőrizni. Fő törekvéseink között szerepel az ügyfeleinkkel való kommunikáció további egyszerűsítése és gyorsítása. Termék oldalon azt látjuk, hogy a moduláris, egyedi igényekre szabható módozatok nagyon népszerűek az ügyfelek körében, mind a lakossági, mind a vállalati szegmensben. Továbbá egyre nagyobb a különböző asszisztencia típusú megoldások iránti igény, és ez a tendencia a várakozásaink szerint erősödni fog, hiszen az anyagi segítségnyújtáson túl az ilyen típusú termékekkel azonnali, gyors vészhelyzet-elhárítással állhatunk ügyfeleink rendelkezésére. A kiegészítő magán-egészségbiztosítási piacban óriás potenciál van: itt az egyre fokozódó kereslethez kell a biztosítóknak vonzó ár-érték arányú megoldásokat kidolgozniuk mind a lakossági, mind a vállalati szegmens számára. És ezekkel a termékekkel szintén edukációs hatásunk lehet, hiszen a megelőzés, a prevenció, az egészséges életmód jutalmazása meg kell, hogy jelenjen ezekben a biztosítási megoldásokban.

Bertrand Woirhaye vezérigazgató, Groupama

1. 2017 sikeres év volt a Groupama Biztosító és az egész biztosítási piac számára. Az egyéni személy-, és vagyonbiztosítások területén is erősíteni tudtuk helyzetünket. A vállalati biztosítások területén a javuló növekedési számok is visszaigazolták azon erőfeszítéseinket, amellyel fejlesztettük a kockázatvállalási képességinket és az értékesítési csatornák és partnereink kiszolgálási színvonalát. Mivel életbiztosítási termékeinket már tavaly az etikus termékkoncepciónak megfelelően alakítottuk át, így számunkra 2017 inkább igazolása volt annak, hogy helyes volt az irány, amit tavaly választottunk, azaz a teljes transzparencia és termékeink megemelt értéke ügyfeleink számára. Ennek a korai döntésünknek is köszönhető, hogy az értékesítési partnereink is felkészülten várták a változást, és ezeket visszaigazolták értékesítési eredményeink is. A pénzügyi folyamatokat tekintve elmondható, hogy a károk növekedését figyelhettük meg piaci szinten és társaságunknál is. A megfelelően diverzifikált biztosítási portfoliónknak köszönhetően még így is tartani tudtuk magas szolvencia megfelelésünket és továbbra is szolid, biztos pénzügyi hátteret nyújtunk ügyfeleink számára.

2. 2018-ban a biztosítási piac további fejlődését várjuk, amelyet egyrészt a gazdasági növekedés táplál, másrészt a személyes biztonság iránti növekvő igény (nyugdíj, előtakarékosság, egészség). A Groupama szándéka az, hogy növelje piaci szerepét és erősítse ismertségét azáltal, hogy 1. magas minőségű tanácsadást és szolgáltatásokat nyújt ügyfelei számára, illetve 2. megbízható és innovatív partnere marad értékesítési csatornái számára. A fő kihívást jövőre az jelenti számunkra, hogy biztosítsuk munkavállalóinknak azt az ideális munkakörnyezetet, amelyben ők minden energiájukat és tehetségüket arra tudják fordítani, hogy társaságunk megfelelő megoldást adjon a személyes, családi és üzleti biztonságukat megteremteni kívánó ügyfeleink igényeire. Az IDD irányelvek hatályba lépése 2018-ban ismét egy igazolása lehet annak a stratégiánknak, amelyben a magas színvonalú személyes tanácsadást tűztük ki célunkként minden ügyfelünk számára.

3. 2018-ban nem számítunk a piacot gyökeresen megváltoztató innovációra vagy változásra. A kihívás ehelyett az lesz, hogy miképpen fogják a piaci szereplők elsajátítani és használni a már rendelkezésre álló új technológiákat, annak érdekében, hogy minél jobban leírják és leképezzék az egyéni ügyféligényeket, és ezáltal jobb tanácsadást adjanak, és megfelelőbben mutassák be az ügyfelek számára javasolt és részükre összeállított biztosítási megoldásokat. A Groupama Biztosító 2018-as új termékeit és szolgáltatásait már mind ennek megfelelően alakítottuk és meggyőződésem, hogy ügyfeleink ugyananolyan nagy kedvvel fogják fogadni őket, mint amilyennel mi fejlesztettük azokat számukra.

Zatykó Péter elnök-vezérigazgató, Aegon

1. A biztosítási piacon az elmúlt években nagyon enyhe bővülést tapasztalhattunk, de ezzel együtt most vagyunk ott, ahol a válság előtt voltunk. A növekedés lehetséges okai között mindenképpen meg kell említenünk a megváltozott fogyasztói magatartást, amely a vagyon- és élet- (elsősorban nyugdíj) biztosítások tekintetében egyaránt megjelent. A biztosítótárasságok folyamatos edukációs programjainak, kampányainak is köszönhető, hogy társadalmi szinten fokozott tudatosság, tudatosabb tervezés és előrelátás érzékelhető. Kockázati életbiztosítások tekintetében még mindig alulbiztosítottak vagyunk, erre érdemes jobban koncentrálnunk. A vagyonbiztosítási piac bővülését tapasztalatunk szerint a gfb biztosítások díjkorrekciója, valamint a meglévő vagyonbiztosítások (lakossági és vállalati egyaránt!) esetében a biztosítási fedezetek növekedése vagy új kockázatok fedezése - úgy, mint szakmai felelősségbiztosítások, D&O, kiterjesztett garancia biztosítások - együttesen okozták. Meg kell említenünk még az egyszerű, online köthető termékek folyamatos előretörését, különösen a fiatalabb generációk esetében, ami mindenképpen iránymutató a jövőre nézve. Az Aegon Magyarország ismét nagyon jó évet zárt. Szinte minden termékeladás tekintetében növekedtünk. A legnagyobb növekedést a vállalati vagyon-, és utasbiztosításból hoztuk, de életbiztosításból is a piaci átlagnál jobban teljesítettünk. Annak kifejezetten örülünk, hogy évek óta tartani tudjuk vezető pozíciónkat a lakásbiztosítások piacán. Nagy előnyünk, hogy miénk az ország legnagyobb hálózata. Ugyanakkor az alternatív csatornák - alkuszi /banki partnerek, áruházláncokkal való együttműködések, call-center, online - szintén nagyon jól teljesítenek.

2. Körülbelül 10 éve indult el a pénzpiacokon a szabályozói környezet folyamatos változása, ami a biztosítási piacot is egyre kiélezettebben érinti. A Solvencia I., II. után most itt a GDPR, IDD, PRIIPS, és még sorolhatnám a mozaikszavakat. Az tisztán látszik, hogy ezek az új, kockázatalapú szabályok radikális változást eredményeznek, de összetettségük okán nagyon nehéz előre felmérni, miként befolyásolják majd üzleti folyamatainkat, hogyan hatnak az ügyfélkapcsolatainkra. Az előírások miatt szükséges fejlesztések iszonyatos mennyiségű erőforrást kötnek le, hiszen általában rendkívül kevés idő áll rendelkezésünkre a felkészülésre és az átállásra. A mennyiségi szempontokra való összpontosítás miatt sokszor úgy érezzük, hogy kevesebb idő jut a szabályozások valódi céljának megértésére. A legtöbb szabályozás ugyanis az üzletmenet szempontjából hasznos, kockázatalapú szemlélet átvételére ösztönöz, növeli a transzparenciát, ami hosszú távon minden piaci szereplő számára előnyös.

3. A jövő évben a nyugdíjbiztosítás mellett a kockázati életbiztosítások piacára érdemes jobban koncentrálnunk. Számtalan példát tudnék hozni arra, amikor egy-egy kockázati életbiztosítás életet ment, illetve hozzásegíti a családokat egzisztenciájuk megőrzéséhez egy sajnálatos tragédia után. Ebben a tekintetben tovább kell folytatnunk azt az edukációs tevékenységet, amelyet pár éve a biztosítók közösen indítottak. A lakásbiztosítások terén piacvezetőként szinte kötelességünk évről évre megújulni és ezzel utat mutatni a versenytársainknak. Folyamatosan frissítjük lakástermékünket, újabb és újabb kiegészítőket ajánlunk, jövőre pedig új termékkel jövünk ki, amitől a piac élénkülését várjuk. A világ arra halad, így a hosszú távú ügyfél-kiszolgálási stratégiai célunk is a digitális átállás folyamatának elősegítése, és áttérés a kézi vezérelt folyamatokról a teljesen automatizált, de személyre szabott szolgáltatásokra. Ehhez teljesen átalakítjuk az informatikai rendszerünket, illetve továbbfejlesztjük az ügyfélkiszolgálás minőségére ható folyamatainkat. Az ügyfelekkel való jobb kapcsolattartás és az ajánlataink differenciálása érdekében nagy lehetőséget látunk az IoT-ben. Európa vezető biztosítóinak többsége már "connected-" megoldásokat is kínál, ami feltétlenül iránymutató számunkra. Arra készülünk, hogy először a gépjármű biztosítások piacán fog megjelenni ez az innováció.

Sztanó Imre elnök-vezérigazgató, NN

1. Az NN Biztosítónál sikeres évet zárunk mind pénzügyi, mind stratégiai szempontból. Majdnem két éve köteleztük el magunkat a digitalizáció mellett, mert hisszük, hogy ezáltal még relevánsabbá válhatunk az ügyfeleink szemében. Nagy öröm számomra, hogy a digitalizációs programunk első gyümölcsei beértek az idei évben. Számos, a piacon jelenleg egyedülálló megoldást vezettünk be. 2017-ben az értékesítés folyamat során az ajánlatok mintegy 90%-át már papírmentesen, elektronikus aláírás segítségével vettük fel. Nagyot léptünk előre a kockázatelbírálás automatizálásban is. Ma már minden ötödik életbiztosítási ajánlat esetében emberi beavatkozás nélküli a kockázatelbírálás, melynek eredményeként az ajánlat elfogadása után akár öt perc alatt is megkaphatja ügyfelünk a kötvényét. Ezeknek - és számos egyéb kezdeményezésnek - köszönhetően ügyfeleink elégedettsége jelentősen nőtt a 2017-es évben. Az innováció szempontjából meghatározó lépés volt idén a Sparklab nevű inkubátor programunk elindítása is. Olyan ötleteket és együttműködéseket keresünk, amelyek hozzájárulnak az emberek életminőségének javításához. Szélesre tártuk az ajtókat az innováció előtt; az inkubátor programban ugyanúgy szívesen látjuk a startup-ok kezdeményezéseit, mint a nagyvállalati együttműködéseket és a saját kollégáink ötleteit.

2. A legfontosabb kihívás, hogy hogyan tudjuk szélesebb tömegekhez eljuttatni az üzenetet az öngondoskodás szükségességéről. Különösen a fiatalokhoz kell hatékonyabban szólnunk, hiszen minél korábban kezdi valaki az öngondoskodást, annál könnyebb dolga van. Ehhez nem csak érthetőbbé és átláthatóbbá kell tennünk a szolgáltatásainkat, máshogy is kell megszólítanunk a fiatalokat. Számos lépést tettünk ezen a téren már az idei évben is. Például májusban léptünk piacra a runaddict mobilalkalmazással, amely a futók számára kitűzött kihívások teljesítését vásárlási kedvezményekkel és ingyenes biztosítással jutalmazza. Az applikáció mára huszonkétezer letöltésen van túl. De említhetném üzleti szimulációs versenyünket, az NN InsuRace-t is, amellyel szintén újfajta módon igyekszünk közelebb hozni a biztosítási iparág működését a fiatalokhoz. A 2018-as év további nagy kihívása (és egyben lehetősége) a saját működésünk átalakítása. Az ügyfélközpontú, digitális megoldások létrehozásában nem elsősorban az új technológia jelenti a kihívást. Sokkal inkább az, hogy olyan szervezetet és belső működést kell kialakítanunk, amely valóban képes a mai technológia által teremtett lehetőségeket kihasználni. Ehhez a jelenleginél gyorsabb, rugalmasabb, az ügyfelek igényeit mindenkor szem előtt tartó működésre van szükségünk. Ezért kezdtük el 2017-ben az agilis munkamódszer bevezetését, amelyből rengeteget tanultunk. A jövő évben ezen tapasztalatokat felhasználva szeretnénk az agilis módszertant szélesebb körben kiterjeszteni. Hiszem, hogy ezáltal - a jobb, hatékonyabb működésen túl - vonzóbb munkahely is leszünk.

3. Az NN Biztosító hagyományosan nagy fókuszt helyez a kockázati életbiztosításokra. Ebben továbbra is nagy lehetőséget látunk. Számos olyan kezdeményezésünk van, amely reményeink szerint jelentős növekedést hozhat a kockázati életbiztosítások terén. Emellett a növekedéshez véleményünk szerint továbbra is stabilan hozzá fognak járulni a nyugdíjbiztosítások. Növekedésünk másik motorja a már nagyjából két éve zajló digitális átállásunk további kiterjesztése lesz. Egyrészt a jelenlegi működésünk digitalizációjában szeretnénk tovább lépni. Szélesítjük az automatikus kockázatelbírálást, valamit nagyságrendileg egyszerűsítjük fő folyamatainkat, például a kárrendezési folyamatot. Emellett ügyfeleink számos új funkcióval találkozhatnak majd NN Direkt személyes oldalukon. Rengeteget invesztálunk adatelemzési képességeink fejlesztésébe is. Ezzel összefüggésben például partnereinket teljesen új címanyag mechanizmussal támogatjuk. Tovább folytatjuk kezdeményezéseinket az ügyfelek új módon történő megszólítására. Ebben a "dolgok internete" rengeteg új lehetőséget kínál. Jó példa erre a prototípus fázisban lévő - Vodafone-nal közösen fejlesztett - Diablog mobilalkalmazásunk, amely a cukorbetegséggel élők életét könnyíti. A célunk az, hogy azok a cukorbetegséggel élők, akik megfelelősen karbantartják állapotukat és a Diablog applikáció segítségével rögzítik mérési eredményeiket, ne fizessenek magasabb biztosítási díjat, mint nem diabéteszes társaik. További innovatív kezdeményezéseket várunk a Sparklab februárban induló következő inkubációs programjától is. Itt már javában folyik a résztvevők toborzása. Bár a jelentkezési határidő még nem zárult le, már eddig is ígéretes ötletekkel találkoztunk.

Pandurics Anett elnök-vezérigazgató, Posta Biztosító

1. A piac az idei évben organikusan fejlődött, sőt, a nyugdíjbiztosítások terén az új kötésekkel (az év végére 250 ezer darab felett lehet a szerződéses állomány) és a közel 220 ezer forint/éves átlagdíjjal a szektor bebizonyította, hogy nem alaptalanul érvelt amellett, hogy messze a legszélesebb rétegeket tudja majd elérni az öngondoskodási termékek közül. Jól sikerült az átállás az etikus életbiztosítási koncepcióra: a termékek száma ugyan megfeleződött, de az MNB-vel közösen kidolgozott új koncepció valóban növelte a bizalmat a termékek iránt, s így az átlagdíj-növekedés ellensúlyozta a szerződések számában tapasztalt visszaesést. A nem életágban a kgfb-piacon megszűnt a 100% feletti combined ratio - az üzletág immár nem okoz szektor szintű veszteséget. A fentiek ellenére nem lehetünk teljesen elégedettek: a díjbevétel-növekedés dinamikája még mindig csak alkalmi jelleggel haladja meg a GDP bővülését, ami azt mutatja, hogy a szektornak magasabb fokozatra kell kapcsolnia. A Posta Biztosító szempontjából komoly fegyverténynek tartom, hogy idén is sikerült túlteljesítenünk a terveinket, és számos új termékkel léptünk piacra. Megújítottuk a lakásbiztosításunkat, a PostaÉdesOtthon a piac egyik legkorszerűbb terméke lett, és emellett a kárrendezés területén is sok ügyfélkényelmi megoldást kínál. A mobilapplikáción keresztüli fotós kárbejelentés és a videós kárrendezés mellett ehhez a biztosításunkhoz a piacon egyedülálló 5 napos kárügyintézési garanciát is bevezettünk. A PostaGyógyír termékünkkel az egészségbiztosítás irányába tettünk egy lépést. Ez a biztosításunk a rákos megbetegedések esetén nyújt anyagi segítséget ügyfeleinknek. Az utolsó negyedévben nagy sikerrel debütált PostaNyugdíj Prémium éves díjfizetésű nyugdíjbiztosításunk. Idén indítottuk útjára a kerékpárosoknak szánt baleset-, vagyon- és felelősségbiztosítást kínáló, Hello Bringás termékünket. A Hello Bringás biztosítás az ugyanezen a néven futó mobilapplikáción és weboldalon köthető. Az appban a biztosításon kívül más funkciók is megjelennek, amelyek segíthetik a kerékpárosok mindennapi életét, pl. bringakereső, kárbejelentő, vagy szervizkereső szolgáltatás.

2. A legnagyobb kihívások talán nem is piaci jellegűek: az épphogy átélt Szolvencia II. szabályozás gyakorlatba állítását követően 2018-ban újabb uniós elvárások teljesítése köti majd le a szektor kapacitásainak jelentős részét. Az üzleti oldalon egyértelműen az alacsony kamatkörnyezet jelenti az egyik fő kihívást. Különösen nehéz ebből a szempontból a hazai környezet, hiszen az MNB jelezte: hosszú évekig akár negatív maradhat a reálkamat. Ahogy idén is, jövőre is folyamatos téma lesz a digitalizáció kérdése, ami akár új termékeket, új szolgáltatásokat hozhat a piacra. Ezek a változások a mi mindennapjainkra is hatással lesznek.

3. Természetesen a nyugdíjbiztosításban hiszünk - meggyőződésem, hogy a piac legtranszparensebb és az átlagdíjra vetítve egyik legolcsóbb konstrukcióját alkottuk meg és vezettük be novemberben. Szeretnénk növekedést elérni a kockázati biztosítások terén is, itt is készülünk meglepetéssel. A lakáspiac élénkülésével párhuzamosan lakásbiztosítási piacon is növekedést várok. Sokan kérdeznek bennünket az Insurtech lehetőségekről is: igen, teret nyer a digitalizáció, de látni kell, hogy a biztosítási piac eddig is jól teljesített ezen a téren. Ugyanis nálunk már korábban is lehetővé vált az online szerződéskötés, a kárakták már minden biztosítónál elektronikusak, és azt se felejtsük el, hogy mind a mai napig a biztosítás az a termék, ahol érdemi díjkedvezmény jár az elektronikus szerződésért és díjfizetésért. Ha a digitalizáció szempontjából keresünk kitörési pontot a piacon, akkor azt gondolom, az ügyfélélmény javításában nagy lehetőségek rejlenek, így mi is több újdonság bevezetését tervezzük 2018-ban ezen a téren.

Lehel Gábor elnök-vezérigazgató, Union

1. Az idei év egyrészt kedvező környezetet biztosított a gazdasági szereplők számára, másrészt januártól az etikus életbiztosításokkal új szabályozás lépett életbe, ami év elején még nehezen prognosztizálhatóvá tette az üzleti eredmények alakulását. Összességében a biztosítási piac kedvező évet tudhat maga mögött: az MNB adatai szerint a szektor díjbevétele szeptember végéig több mint 6 százalékkal bővült. Ráadásul mind az életbiztosítási, mind a nem-életbiztosítási ág kiegyensúlyozott növekedést mutatott, ami azt jelenti, hogy nem csupán egyszeri hatások eredményeképpen fejlődött a terület. Az Union Biztosító ebben a környezetben sikeresen tudta kihasználni az elmúlt évek fejlesztéseinek eredményét, és várhatóan a teljes évet is a piaci átlagot meghaladó eredménnyel zárja. Természetesen 2018-ban kiemelt feladat számunkra a három hazai VIG biztosító várhatóan áprilisban megvalósuló egyesülése.

2. A teljes piacot tekintve elmondható, hogy az elmúlt időszakban a működésünk szabályozása egyre inkább szigorodott, folyamatosan egyre több és egyre komplexebb elvárásnak, előírásnak kell megfelelnünk. Ez a tendencia tovább folytatódik a következő években is. Lesznek olyan új szabályozások, amelyeknek már 2018-ban meg kell felelnünk. Emellett várhatóak olyanok, amelyeket ugyan később kell teljesíteni, ám az üzleti modellekre, a működésre gyakorolt jelentős hatásaik miatt már most komoly elemzéseket, előkészületeket és nem utolsósorban stratégiai döntéseket igényelnek. 2018-ban meg kell felelnünk például az IDD és a PRIIPSs előírásainak, ugyanakkor már foglalkoznunk kell többek között az IFRS17 bevezetésével is, amely újraírja szinte az összes játékszabályt. A megfelelés, bevezetés komoly erőforrásokat köt le, ugyanakkor a nagy kihívások, projektek, háttérmunka közben sem felejthetjük el egy percre sem, hogy a fő fókuszba az ügyfélnek kell kerülnie. Az új, integrált Union biztosítónak arra kell törekednie, hogy a vele kapcsolatba lépő ügyfél egyre magasabb színvonalú kiszolgálást kapjon az értékesítéstől kezdve a kapcsolattartáson át egészen a szolgáltatásnyújtásig. Ez folyamatos és tudatos igényfelmérést, termékfejlesztést, sok esetben a core-tevékenységen túlmutató szolgáltatásokat, folyamatoptimalizálást, és minden téren megjelenő ügyfélközpontú kultúrát jelent. Az idei év kulcsfeladata számunkra a Vienna Insurance Group (VIG) három hazai biztosítótársasága egyesülésének előkészítése volt. Az Erste Biztosító, az UNION Biztosító és a Vienna Life Biztosító együttesen mintegy egymillió ügyfelet szolgál ki, így az erőforrások egyesítése és az új, optimalizált értékesítési struktúrának a sikeres megteremtése különös gondot igényel valamennyi egyesülő tagvállalat részéről.

3. A jelenlegi pozitív piaci tendenciák folytatódása a nem-életbiztosítási ágon mind lakossági, mind vállalati szinten kedvez a vagyonbiztosítások gyarapodásának. Emellett a privát egészségbiztosítások jelenthetnek továbbra is kitörési pontot. Mi ezen a területen újabb termékmegoldásokat illetve a háttérterületek folyamatainak optimalizálását tervezzük. Személybiztosítási területen továbbra is a kockázati, valamint a folyamatos díjas termékekre helyezzük a hangsúlyt, és jövőre is szeretnénk hatékonyan kielégíteni a nyugdíjbiztosítási területen érzékelhető keresletet. Mindkét nagy területen erőteljesen igyekszünk támaszkodni a biztosítási piacon is felhasználható technológiai fejlesztésekre, megoldásokra. Folyamataink optimalizálásának keretében - kihasználva a VIG-cégek egyesülése kapcsán amúgy is jelentkező átalakítási lehetőségeket - új lendületet adtunk a digitalizációs fejlesztéseknek a működés legkülönbözőbb területein.

Forrás: www.portfolio.hu

Biztosítás fajta:

- Általános

Március 1-jén, vagyis holnap Sztanó Imre, az Erste Bank egykori lakossági vezetője veszi át Cornelia Coman helyét az életbiztosítások területén piacvezető NN Biztosító vezérigazgatói székében. Egy mai fővárosi sajtóeseményen adott rövid helyzetértékelést a két vezető.

Cornelia Coman kifejtette: bizakodásra ad okot a magyar biztosítási piacon a GDP növekedése és az alacsony biztosításpiaci penetráció. Az NN-nél úgy látják, az önkéntes nyugdíjpénztárakban lévő megtakarítások jól felhasználható pénzügyi termékké való konvertálása (pl. járadékszolgáltatása) kiváló üzleti lehetőség a biztosítók számára, de ez nem egyik napról a másikra zajlik le, ebben egyelőre ők is tervezési szakaszban járnak.

Az NN nagyot erősített értékesítési teljesítményén az elmúlt években Sztanó Imre vezetésével, és az országos (sőt, más NN-piacokra jellemző) átlagnál sokkal jobb ügyfélmegtartási számokat sikerült elérniük. Sztanó Imre elmondása szerint világos tervekkel rendelkezik a biztosító vezetésére, és szavaiból kiderült: nagy hangsúlyt fog helyezni az ügyfelek megtartására és az új ügyfélszerzésre is.

A Portfolio kérdésére Sztanó Imre azt mondta, az MNB és a szakma szorosan együttműködik az etikus életbiztosítási koncepció kialakításában (ez egyébként jelentős mértékben befolyásolhatja a megtakarítási életbiztosítások jövőjét). Olyan megoldásra törekszenek, amely nemcsak az ügyfelek, hanem a biztosítók számára is megfelel, és mivel még nem végleges a szabályozás, a biztosítókra gyakorolt pénzügyi hatásait nehéz felmérni.

Forrás: Portfolio

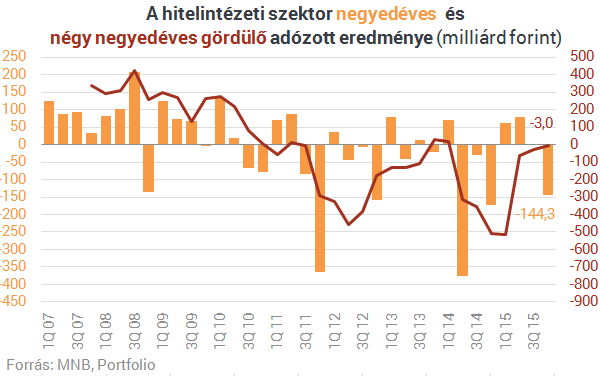

A 2014-ben elszenvedett 541 milliárd forintos veszteség után tavaly már csak 3,0 milliárd forintos veszteséget szenvedtek el a hitelintézetek, vagyis lényegében nullszaldós volt a magyar bankszektor. Az MNB ma közzétett adatai szerint a biztosítási szektor viszont hat éve nem látott, 44,2 milliárd forintos profitot produkált 2015-ben.

Tovább szenvednek a magyar bankok

Két adatot mindenképpen érdemes kiemelni a magyar hitelintézeti szektor 2015-ös eredményéből:

- hatalmas mértékben, 16%-kal csökkent a hitelintézetek nettó kamatbevétele, ami részben a hitelállomány drasztikus zsugorodásából, részben a kamatmarzs további szűküléséből fakadt,

- a működési költségek viszont 3%-kal nőttek a hitelintézeteknél.

Mindkét fenti tényező szorosan összefügg a devizahiteles elszámolással, amely önmagában csaknem évi 100 milliárd forintos (tartós, de fokozatosan csökkenő) adózás előtti profitkiesést okoz becslésünk szerint a bankoknak. Csak részben kompenzálja ezt az idei évtől a bankadó mintegy 70-80 milliárd forintos csökkenése.

Az egyedi nagybankok éves eredményadatai közül egyelőre mindössze kettőt ismerünk: a K&H 38,1 milliárd, az UniCredit pedig 38,7 milliárd forintos adózás utáni eredményt ért el 2015-ben IFRS szerint.

Az MNB gyorselemzése az alábbiakra is felhívja a figyelmet:

- 2015 év egészében a hitelintézetek bruttó hitelállománya 7,9%-kal csökkent, ezen belül a háztartások hitelei 12,5%-kal csökkentek, mely nagyrészt az elszámolási törvény végrehajtásának következménye. A 90 napon túl késedelmes hitelek aránya a negyedik negyedévben a háztartási szektorban 18,4%-ról 17,6%-ra csökkent (ez a teljes hitelintézeti szektor adata, ezért tér el az MNB másik adatától), a nem pénzügyi vállalatok szektorban pedig 13,4%-ról 9,8%-ra mérséklődött.

- A hitelintézetek tavaly összesen 38,9 milliárd Ft adózás előtti eredményt értek el.

- A hitelintézetek tőkeellátottsága az előző negyedévhez képest kismértékben romlott: a szektor tőkemegfelelési mutatója a negyedik negyedévben 20,5%-ról 19,7%-ra csökkent.

- A belföldi irányítású hitelintézetek piaci részaránya 2015. év végén 55,5% volt.

- A 2015. évi értékvesztés és céltartalék változás nem összehasonlítható a 2014. évi értékkel, mivel az elszámolási törvény miatti elszámolásokra 2014. évben megképzett céltartalékokat a hitelintézetek 2015. évben felhasználták, azaz a céltartalékokat visszaírták, így az értékvesztés és kockázati céltartalék változása pozitív irányú hatást gyakorolt 2015. évben az eredményre (503,8 milliárd forint értékben). Az elszámolások okozta tényleges veszteségek a rendkívüli ráfordítások között jelentek meg, így a rendkívüli eredmény 2015-ben -609,0 milliárd Ft-ot tett ki, szemben az előző évi 12,1 milliárd forinttal.

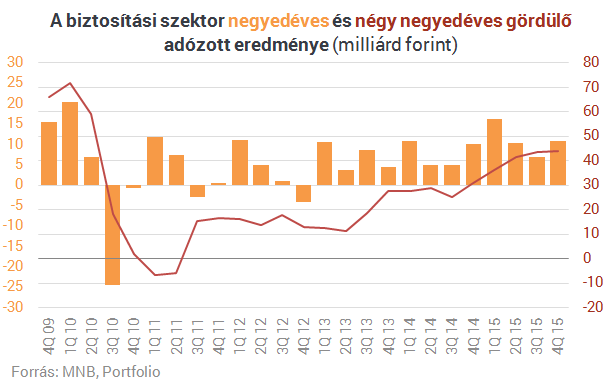

Szárnyalnak a biztosítók

A bankokkal ellentétben a biztosítók számára eredmény szempontból jól sikerült 2015, hiszen hat éve nem látott, 44,2 milliárd forintos adózás utáni nyereséget értek el. Igaz, ennek biztosítók közötti megoszlását egyelőre nem ismerjük.

Az MNB gyorselemzése az alábbiakra világít rá a biztosítóknál (a MABISZ részletesebb díjbevétel adatait még nem tették közzé):

- A biztosítók 2015. évi adózott eredménye 44,2 milliárd Ft, mely több mint 36%-kal meghaladja a 2014. évi értéket.

- A szektor teljes évi összesített biztosítástechnikai eredménye jelentősen, 89,8%-kal meghaladta az előző évit, ez a 2015. IV. negyedévben elért 9,4 milliárd forint összegű biztosítástechnikai eredménynek köszönhető. Ez az élet ágban döntően a tartalékok felszabadítására, míg a nem élet ágban a megszolgált díjak növekedésére vezethető vissza.

- A negyedik negyedév végén a biztosító részvénytársaságok és nagyegyesületek szerződésállománya az előző év végihez képest 5,8%-os növekedést mutatott.

- Szektor szinten továbbra is elmondható, hogy miközben az élet szerződések állománya stagnál, a nem élet szerződéseknél folyamatos növekedés figyelhető meg.

- A szektor tavalyi teljes díjbevétele 851,4 milliárd Ft volt, mely 2,1%-kal meghaladja az előző évi értéket, az életági díjak 3,2%-os csökkenésének, valamint a nem élet ági díjak 8,5%-os növekedésének hatására.

- A szektor díjbevétele a negyedik negyedévben az előző év azonos időszakához képest csekély, 0,4%-os növekedést jelez, az élet ági 8%-ot is meghaladó díjbevétel csökkenés és a nem élet ági 12,3%-os mértékű növekedés eredőjeként.

- A biztosítói szektor tőkefeltöltöttsége a tavalyi év végéhez képest mind az élet mind pedig a nem élet ágban jelentős növekedést mutat, és a prudenciális szempontból elvárt szintet továbbra is jelentősen meghaladja.

Forrás: Portfolio

A szokásos március 1-jei határidő helyett már február 29-ig rendeznie kell a díjrészletet annak, akinek év végi évfordulós a biztosítása.

A mai szökőnap a kötelező biztosítás díjfizetési határidejére is hatással van: azoknak az autósoknak, akiknek továbbra is év végi évfordulós a kötelező gépjármű-felelősségbiztosításuk, idén a szokásos március 1-jei határidő helyett már február 29-én éjfélig rendezniük kell esedékes díjrészletüket – hívta fel a figyelmet a Független Biztosítási Alkuszok Magyarországi Szövetsége (FBAMSZ).

Bár a biztosítók kár esetén már január elsejétől fizetnek, a törvény az ügyfeleknek 60 napos díjfizetési haladékot tesz lehetővé. A határidő négy évből háromszor március elsejére esik, ám szökőévekben előrejön február 29-ére – noha számos piaci szereplő az idei évre is a megszokott március 1-jei dátumot kommunikálja az ügyfeleknek.

Ráadásul az sem mindegy, hogy az utolsó napon, február 29-én milyen módon egyenlítik ki az esedékes díjrészletet – figyelmeztetett Papp Lajos, a FBAMSZ elnöke. Mivel ezen a napon éjfélig az összegnek meg kell jelennie a biztosító számláján, az átutalási megbízást érdemes még délelőtt leadni a banknak.

Ha egy biztosító a határidő lejártáig nem kapja meg az esedékes díjösszeget, a hatályos jogszabály komoly lépésre kötelezi őt: törölnie kell az adott szerződést. A legsúlyosabb következmény ugyanakkor az lehet, ha az ügyfél a fedezetlenség időszakában kárt okoz: ilyenkor neki kell állnia a kártérítést.

Forrás: VG Online

Idén a gazdák mellett a mezőgazdasági termeléssel foglalkozó nagyvállalkozások és az önkormányzatok is igényelhetnek támogatást a mezőgazdasági biztosítás díjához.

Március 15-től ismét pályázhatnak a gazdálkodók a mezőgazdasági biztosítás díjához nyújtott támogatásra. A február elején megjelent felhívás alapján elmondható, hogy a 2012-ben bevezetett Mezőgazdasági Kockázatkezelési Rendszer (MKR) második pillére több változást is tartalmaz, de alapjaiban nem módosul tavalyhoz képest – hívta fel a figyelmet közleményében a Groupama Biztosító.

A mezőgazdasági díjak támogatására idén négymilliárd forint áll rendelkezésre. Változást jelent tavalyhoz képest, hogy bővült a díjtámogatásra jogosultak köre: kedvezményezett lehet minden aktív mezőgazdasági termelő (8/2015. FM rendelet szerint), azaz idén támogathatóak lehetnek a nagyvállalkozások és az önkormányzatok is. A támogatási kérelmet idén ismét az Egységes Kérelem (EK) felületén kell benyújtani. A biztosítható kockázatok közé pedig bekerült az őszi-fagy is.

A gazdálkodók három díjtámogatott termék közül választhatnak. A csomagbiztosítás az összes kockázatra (jég, tűz, vihar, őszi, téli és tavaszi fagy, aszály, árvíz, felhőszakadás) és a főbb növényekre (búza, árpa, tritikálé, rozs, kukorica, napraforgó, repce, alma, körte és szőlő) terjed ki. Gyakori növényekre (102 növény – köztük fő növények is), választható kockázatokkal köthető a hagyományos kockázati körből (jég, tűz, vihar, őszi és téli fagy). Itt a termelő saját termőhelyi adottságait, technológiáját figyelembe véve meg tudja választani, mely növények esetében, mely kockázatot tartja biztosításra érdemesnek. Ez a módozat tartalmazza azokat a biztosítási konstrukciókat – növény és kockázat variációk – melyek a rendelet szerint nem biztosíthatóak az előző két módozatban.

Időjárást tekintve a tavalyi mezőgazdasági év a szélsőségek éve volt. 2014 őszétől 2015 nyaráig egymást váltották az átlagosnál csapadékosabb időszakok és a szárazság. A Groupamánál 2015-ben a közel 1900 növénykár bejelentés több, mint 75 százaléka jégverésről szólt, a biztosítóhoz érkezett bejelentések hét százaléka aszálykár volt, emellett a vihar-, fagy-, tűzkár bejelentések voltak gyakoriak.

A Groupama 2015-ben növényállományok jégkára miatt közel 1,8 milliárd forintot fizetett ki a gazdáknak, aszályra és egyéb káreseményekre pedig további 200 millió forintot. A mezőgazdasági vagyonbiztosítások terhére bejelentett káresemények túlnyomó többsége viharkár, a kifizetések meghaladták a 200 millió forintot és további 20 millió forintot fizettünk ki állattartóknak elhullott jószágaik után.

Forrás: Agroinform

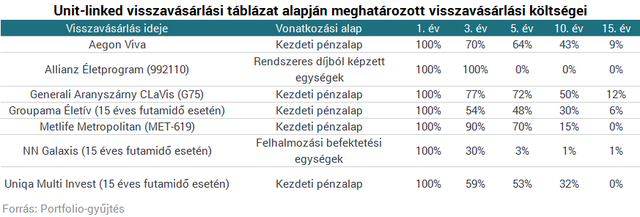

Ha unit-linked megtakarítást kötünk, az ehhez kapcsolódó visszavásárlási táblázat az első évben a teljes rendszeres befizetésünk elvesztését is jelentheti a szerződés felmondása esetén, hosszabb távon viszont a visszavásárlási százalékok már csak elenyésző költségterhet jelentenek.

A visszavásárlási táblázatok egyrészt a biztosítóknak segítenek abban, hogy a futamidő alatt felmerülő szerződésen elérhető nyereség javarészét a felmondás ellenére is el tudják érni, másrészt pedig az ügyfél megtakarítási fegyelmét erősítik. A visszavásárlási táblázatok jellemzően a termékek kezdeti pénzalapjára vonatkoznak.

A legtöbb unit-linked biztosítás nem enged visszavásárlást, amíg a rendszeres díjakból képezett kezdeti pénzalap befizetésre nem kerül, ez azt jelenti, hogy ha felmondja az ügyfél a szerződést a kezdeti időszakban, a teljes befizetett összeg szerződés szerint a biztosítót illeti. Whole life (teljes életre szóló) biztosítások esetén a visszavásárlási táblázat jellemzően 10-15 évig terheli a kezdeti pénzalapot, határozott tartamú szerződések esetén a futamidő végéig. A kedvezőbb visszavásárlási táblázattal rendelkező megtakarítások jellemzően a futamidő elején már levonják a kezdeti költség javarészét, vagy akár egészét.

Íme néhány népszerűbb biztosítás futamidő alatti visszavásárlási értéke:

Az általunk kiválasztott népszerűbb unit-linked típusú megtakarítások közül az Allianz Életprogram jelenti a legrövidebb - hároméves - elköteleződést, a termék a kezdeti 25 százalékos rendszeres díjra terhelt költséget elvonja már az első évben (a biztosítás 15 éves TKM értéke a felsoroltak közül a legkedvezőbb is egyben). A felsoroltak közül a visszavásárlási táblázat alapján felszámolt visszavásárlási költségek a Generali Aranyszárny CLaVis terméknél a legmagasabbak. A termék jelentős eleme a 2-3 éves periódusokban a költségeket részben visszafizető bónuszrendszer is, ezért a megtakarítás e formáját választó ügyfél több szempontból is rosszul jár, ha felmondja a szerződést a visszavásárlási időszak terhelési ideje alatt. Sajátosan működik az NN Galaxis, amelyik a felhalmozási pénzalapra határoz meg visszavásárlási táblázatot, ennek oka, hogy a termék a kezdeti költségeket értékesítési költségként vonja el, ezért nincs kezdeti pénzalap. A példában szereplő összes biztosítás visszavásárlási értéke egyébként 15. évforduló után teljes.

Nem a visszavásárlási táblázat jelenti az összes költséget, amely felmerül a szerződés felmondásakor, több biztosító von el plusz tranzakciós költséget, vétel / eladási árrést, adminisztrációs költséget, vagy akár több havi díjat is a visszavásárlás egyedi költségeként.

Forrás: Portfolio

A külföldre utazók kétharmada (67%) köt általában biztosítást indulás előtt – derült ki a Groupama Biztosító legfrissebb kutatásából. Az elmúlt évekhez képest ez lényeges előrelépést jelent, hiszen az ezredforduló környékén ez az arány még csak 40% körüli volt. A reprezentatív felmérésből az is kiderült, hogy a nők kockázatkerülőbbek, illetve, hogy a biztosításkötés legfőbb motivációja az esetleges orvosi ellátás elérhetővé tétele, amire a Groupama Biztosító adatai szerint a tavalyi síszezonban februárban volt a legnagyobb szükség.

A megfelelő orvosi ellátás a legfőbb motiváció A biztosítók számára továbbra is fontos idény a síszezon, hiszen sokan választanak külföldi úti célt a téli kikapcsolódásra. A Groupama Biztosító megbízásából az NRC Marketingkutató és Tanácsadó Kft. által elvégzett legfrissebb, reprezentatív felmérés adatai szerint a külföldre utazók 67%-a köt rendszeresen utasbiztosítást, ami javulást mutat a korábbi évekhez képest. A kutatásból az is kiderült, hogy a biztosítás kötésének legfőbb motivációja – a válaszadók 73%-a válaszolta ezt – az esetleg szükségessé váló orvosi ellátás elérése volt.

„Tapasztalataink szerint pár éve még a külföldi utazásra induló embereknek csupán 40%-a kötött utasbiztosítást. Az, hogy az ügyfelek egyre tudatosabbak, örömteli. A biztonságot nem lehet évszakhoz kötni, de érdekes tény, hogy a téli hónapokat vizsgálva az elmúlt, 2014/2015-ös síszezonban a legtöbb kárbejelentés februárban érkezett a biztosítótársasághoz, csak ebben a hónapban 116 káresetet jelentettek be ügyfeleink és ebből 71 esetben sürgősségi orvosi ellátásra volt szükség.

Decemberben és januárban csak harmadennyi ügyfelünk jelentett be kárigényt, de ekkor is a balesetekkel kapcsolatos bejelentések voltak túlsúlyban” – mondta el Karsai Márta, a Groupama Biztosító utasbiztosítási szakértője. A külföldre utazók 18%-a soha nem biztosítja magát a kint tartózkodása idejére. Ha külön vizsgáljuk a téli sportokban legaktívabb 18-29 év közötti korosztályt, akkor még nagyobb ez az arány: a külföldre utazó fiatalok 27%-a nyilatkozott úgy, hogy sosem köt biztosítást. A kutatásból az is kiderült, a minden alkalommal biztosítást kötő utazók körében a nők aránya 16 százalékkal magasabb, mint a férfiaké.

Mennyi az annyi? − Egy síbaleset orvosi ellátása akár több millió forintunkba is kerülhet

A Groupama Biztosító adataiból kiderül, hogy egy ausztriai snowboard baleset Európai Egészségkártyával fedezett kórházi ellátás esetén, utasbiztosítás nélkül az alábbi költségeket tartalmazhatja:

A helikopteres mentés költsége: 1 267 500 Ft

A mentővel történő hazaszállítás költsége 130 680 Ft

A kórházi ellátás költségének (EEK kártya mellett fizetendő) önrésze: 85 000 Ft

Összesen: 1 483 180 Ft

Egy sziklás pályán elszenvedett gerincsérülés pedig az alábbi költségekkel terhelheti az utazókat:

Helikopteres mentés 1 331 400 Ft

A kórházi ellátás költsége, melyet az Európai Egészségkártya nem fedezett: 106 500 Ft

Az ügyfél hazaszállításának költsége 255 379 Ft

Összesen: 1 693 279 Ft

A biztosítótársaság szerint a síbalesetek során a magas kórházi számla mellett a helikopteres mentés teszi súlyossá a számlát. „Mivel a legtöbb ügyfél Európán belül síel, így az ügyfelek általában kiváltják az Európai Egészségkártyát, de minden alkalommal el kell mondani, hogy ez nem helyettesíti az utasbiztosítást, hiszen a legtöbb turistaközpontban magánorvosok és kórházak működnek, ahol nem fogadják el azt, továbbá a hegyi mentés és a szállítás költségeit sem téríti meg, míg egy megfelelő utasbiztosítás esetén a fenti költségek teljes mértékben térítésre kerülhetnek” − hangsúlyozta Karsai Márta, a Groupama Biztosító utasbiztosítási szakértője.

Forrás: ProfitLine

Szállodai szobára emlékeztető kórterem, napi ötszöri étkezés, amelyet még az orvosok is megirigyelhetnek, kiemelt figyelem, azonnali, akár külföldi ellátás – ezek a kiváltságok itthon is elérhetők az egészségügyi intézményekben. Annak legalábbis, aki meg tudja fizetni a szükséges biztosítást vagy a VIP-szoba árát. Bizonyos szolgáltatásoknak hála még az amerikai daganatkezelésért sem kell fizetni. Utánajártunk, mit és mennyiért kaphatnak meg a magyar betegek.

Gyors és minőségi ellátást kínál a CIG Pannónia életbiztosító, amely garantálja: ügyfelei a legjobb orvosi ellátást kapják, és ha kell, ehhez svájci vagy amerikai kezelést is biztosítanak. Sallai Linda, a cég termék- és üzletfejlesztési igazgatója a Magyar Nemzetnek arról beszélt, 2012 szeptembere óta érhetők el a Best Doctors egészségbiztosítási termékei, amelyek lényege, hogy nemzetközi orvoshálózattal működnek együtt. Így a betegek számára a világ 53 ezer vezető – a szakma által legjobbnak ítélt – specialistája válik elérhetővé. – A világszínvonalúnak tartott orvosi szaktudást és kórházi ellátást így a magyar ügyfelek is igénybe vehetik. A biztosító megszervezi a külföldi gyógykezelést, és fedezi a gyógyuláshoz szükséges kiadásokat – beleértve az utazás, szállás, tolmácsolás költségét is. – Mindezt ötféle betegség- és kezeléscsoport esetén: rákos megbetegedések, koszorúérműtét, szívbillentyű-helyreállítás vagy -csere, idegsebészeti műtét, valamint élő donoros szerv- és szövetátültetés – tudtuk meg Sallai Lindától. Felvetődik a kérdés: vajon mekkora biztosítási díjat kell fizetni egy ilyen költséges szolgáltatásért? Mint kiderült, kiegészítő biztosításként megkötve évi 73 850 forintért hozzá lehet jutni, míg önálló főbiztosításként a Best doctors egészségbiztosítás éves díja 600 euró, ami havi mintegy 15 500 forintot jelent. A biztosítás esetenként 1 millió euró értékig nyújt fedezetet a külföldi orvosi kezelésre.

– A kórházi szolgáltatásokra kötött biztosítás fő előnye, hogy a betegek sokkal hamarabb kerülhetnek szakorvoshoz, mint az állami rendszerben – erről már Bóna Katalin, az Union Biztosító életbiztosítási ügyvezető igazgatója beszélt lapunknak. Szerinte kórházi szolgáltatásokra vonatkozó biztosítást elsősorban a budapesti lakosok köthetnek, hiszen a velük szerződött partnerek között inkább a fővárosi magánintézmények szerepelnek. – 2015 decemberében bevezettük a Privatemed Pro biztosítást, melynek lényege, hogy ha az ügyfelet a velünk szerződésben lévő magánkórházak valamelyikében műtik, akkor a műtétjének és a kiemelt kórházi hotelszolgáltatásnak az árát is a biztosító finanszírozza – fejtette ki az ügyvezető igazgató. Mint kiderült, ez a lehetőség 102 műtéttípus esetén érhető el, és a kórházi csomag egy limitált összeg erejéig fedezetet nyújt gyógyászati segédeszközökre és a betegszállításra is. A díjak Bóna Katalin szerint változók: egy 25 éves ügyfél esetében például 3000 forint egy hónapra, míg egy 40 évesnek már legalább 6400 forintot kell fizetni. Fontos azonban, hogy ez kiegészítő biztosítás, vagyis az alapcsomagot is meg kell kötni.

Egészségügyi ellátásra kötött biztosítást itthon az NN Biztosító is kínál. Somogyi László, a cég munkatársa lapunknak elmondta, a Medicover szolgáltatását közvetítik, melynek legnagyobb csomagja finanszíroz VIP kórházi fekvőbeteg-ellátást egészen 3,5 millió forint erejéig. A limit tartalmazza az egynapos sebészetet és a betegszállítást is. A lakossági csomag havi alapdíja 15–38 ezer között mozog, életkortól és egészségügyi kockázatelbírálástól függően, míg a vállalati csomag havi alapdíja 30 ezer forint.

Kerestük a Generali és az Uniqa biztosítót is, mivel korábbi sajtóértesülések szerint ezek a cégek is kínálnak kórházi szolgáltatást biztosító csomagokat, ám kérdéseinkre lapzártáig nem érkezett válasz.

VIP-szobák az állami kórházakban

Aki nem magánkórházi szolgáltatást akar igénybe venni, de szeretne legalább egy külön szobát, annak néhány intézményben erre biztosítás nélkül is lehetősége van, bár az árak és a színvonal változó. A Szent János Kórházban például összesen 91 VIP ágy érhető el, a fizetős részlegen a kórházi szoba 1000 és 6000 forint között mozog egyetlen éjszakára. Ennél jóval drágább, ám messze színvonalasabb az Uzsoki Utcai Kórház VIP-részlege, ahol egyetlen éjszakáért 30 000 forintot kérnek. Ám mindezért nemcsak egy szép szobát, hanem kifogástalan ételt kap a beteg, aki úgy érezheti magát, mintha egy szállodában pihenne. A Honvédkórház is számít a tehetősebb „ügyfelekre”: az intézmény honlapja szerint a Vitalitás Centrum, az NN Biztosító Zrt. és a Magyar Honvédség Egészségügyi Központ által közösen fenntartott részleg magas színvonalú kórházi hotelszolgáltatást nyújt fekvő betegek részére. Aki fizet, panorámás kétágyas szobában lábadozhat, saját fürdőszobát használhat, és személyre szabott étrend alapján kialakított menü segíti a gyógyulásban. A kórház honlapján csak arról nincs információ, hogy mindezt mennyiért lehet igénybe venni.

Az ország legtöbb kórházában azonban még ritkaságnak számítanak a pluszszolgáltatások.

Forrás: mno

A biztosítók tavaly novemberben jelentették be, hogy 2015-höz képest az idén lényegesen magasabb kötelező biztosítási díjjal kell számolniuk a fuvarozóknak. Sok cég 100 százalékos díjemelkedésről számolt be a NiT Hungary felmérésben , a lapunknak nyilatkozó szakértő és ágazati szereplők szerint azonban olykor ennél is nagyobb mértékű a díjemelés, ami ellehetetleníti a kisebb vállalkozásokat. A helyzeten a baleseti adó eltörlése segíthetne.

Tavaly szembesültek azzal a fuvarozók, hogy a biztosítótársaságok jelentősen megemelték a kötelező biztosítási (kgfb) díjakat. A Magánvállalkozók Nemzeti Fuvarozó Ipartestülete (NiT Hungary) tagjainak körében végzett felmérése szerint a 3200 megkérdezett vállalkozás fele 10-50 százalék közötti, egynegyede ennél magasabb, 100 százalék feletti díjemelkedésről számolt be. Míg 2010-ben egy nyerges vontató éves kgfb-díja 250 ezer forint körül volt, a jelenlegi díj – kármentesség esetén – 400-600 ezer forint között alakul, de kárelőzmény nélküli új belépőnek már 800 ezer forint a vontatóra adott legkedvezőbb tarifa.

Évente 1,5 millió

Az áremelkedés különösen a kisebb vállalkozásokat érinti súlyosan, a megnövekedett költségeket ugyanis nem tudják beépíteni a fuvardíjakba, kigazdálkodni pedig nem tudják. Nagyságrendileg kétszáz százalékos díjemelkedést tapasztalt a Piac&Profitnak neve elhallgatását kérő nyilatkozó másik fuvarozócég vezetője is – de van olyan járművük is, amelynek már volt koccanása, és ebben az esetben 400 százalékkal emelkedett meg a díjtétel. Mint elmondta, az eddigi 300-400 ezer forintos éves díj helyett már 1,5 millió forintra is tehető így az éves teher, amelyet nem tudnak kigazdálkodni. A fuvardíjak emelése nem életképes megoldás a piacon, ugyanis a megbízók, az üzemanyagárak csökkenésével együtt éppen a fuvardíjak csökkentését szeretnék elérni. A fuvardíjból származó bevételek azonban most csak a fenntartáshoz elegendőek, a használatból eredő értékcsökkenés ellensúlyozására, – vagy akár fejlesztésre, új gépjármű beszerzésére – már nem marad forrásuk. Ezen nem segítene az sem, ha esetleg pályázati forrást vennének igénybe új járművek beszerzésére, hiszen sok esetben az ehhez szükséges önerőt akkor sem tudnák kifizetni, ha lennének a közúti szolgáltatásokra dedikált uniós források.

Így viszont sok cégnél maradnak a régebbi járművek, amelyekre magasabb kockázati tényezőként tekint a biztosító – és így a kötelező biztosítás díja is magasabb. A fuvarozócég vezetője szerint már az is óriási könnyebbség lenne, ha a kormányzat által kivetett harminc százalékos baleseti adót eltörölnék. Addig is azzal próbálkoznak, hogy figyelik a fordulónapokat és nem flottaként – mivel a kedvezményeket úgy is eltörölték, – hanem egyenként biztosítják a járműveiket, így próbálva meg minden egyes autóra megtalálni a legkedvezőbb konstrukciót.

Nem csak az alapdíj emelkedett

„Bár az egyes biztosítóknál óriási a szórás, de a fuvarozók akár 3-400 százalékos emelkedést is tapasztalhattak 2016-tól” – hangsúlyozta lapunknak Németh Péter a CLB Független Biztosítási Alkusz Kft. értékesítési és kommunikációs igazgatója. A rendkívüli mértékű drágulás okát a szakember szerint csak részben találjuk meg az alapdíjak emelkedésében – amelyek önmagukban is csaknem a duplájukra emelkedtek. „A tapasztalt díjemelkedés jelentős részét a flottakedvezmények visszaszorulása, illetve egyes esetekben eltörlése jelenti. Míg korábban a több gépjárműves vállalkozások jelentős díjkedvezményekben részesültek, addig ezek mára megszűntek, de komoly mértékben nőtt a biztosítók által kirótt kockázati felár is a tehergépjárművekre, nyergesvontatókra” – hívta fel a figyelmet a szakember. Sok cég ráadásul tavaly „bennragadt” a biztosítójánál, nem éltek a váltás lehetőségével, hiszen ez plusz adminisztrációs terhet ró rájuk, ami különösen a kisebb vállalkozásoknál nagy terhet jelent. Akik maradtak a biztosítójuknál Németh Péter szerint szinte egységesen rosszabb feltételeket kaptak az újrakötésnél, mintha váltottak volna. Ennek oka, hogy a társaságok továbbra is az új ügyfelek megszerzésére törekednek, a nem váltó vállalkozások így kimaradnak az átlépőknek nyújtott kedvezményekből.

A biztosítótársaságok azzal érvelnek a díjemelés mellett, hogy a flottákra eső kárhányad túl nagy terheket rótt rájuk. „Valahol ez érthető, különösen a kötelező biztosítás esetén, ami nem elsősorban a járműben esett kárt, hanem az okozott kárt téríti. Márpedig egy kamionnal csak szerencsés esetben lehet „kis” kárt okozni, egy gazdasági totálkár pedig milliós tétel a biztosítóknak. Így a flottákra eső kárhányad, még ha ötven autóból csak egy-kettő koccan is, nagyon magas” – emelte ki Németh Péter, aki szerint a piacon látható, hogy a biztosítók egyhangúan, – és ugyanazon időben – változtatták meg üzletpolitikájukat és emelték díjaikat.

Figyelni kell a határnapot

„A díjemelkedés ellen túl sokat nem tehetnek a fuvarozók” – vélte Németh Péter, aki szerint az egyetlen hatékony lépés, ha az éves váltáskor alaposan átböngészik az ajánlatokat a cégek. „Az a tapasztalatunk, hogy sokan bennragadtak az elmúlt években, nem figyeltek a fordulónap közeledtére, vagy nem is akartak váltani. Pedig kőbe kell vésni ezt a dátumot és hatvan nappal a fordulónap előtt rá kell szánni az időt, hogy megkeressük a legkedvezőbb ajánlatot, ezzel sok százezret lehet spórolni” – hangsúlyozta a szakember.

Évente egyszer van lehetőségünk arra, hogy kgfb szerződésünket átvigyük másik biztosítóhoz. A biztosítók bármikor, elvileg naponta is hirdethetnek új tarifákat, ezek azonban csak 60 nappal később lépnek életbe. Így lehetőségünk van érdemben tájékozódni, és ha kedvezőbb ajánlatot találunk, az évforduló előtt legalább 60 nappal (de inkább pár nappal ez előtt a határidő előtt) kezdeményezhetjük a biztosítóváltást. Formailag a 30 napos határidő csak a régi szerződés felmondására vonatkozik, az új szerződést elvileg ráérnénk az évfordulóig megkötni – de nyilván érdemesebb egy menetben elintézni mindent.

Forrás: Piac&Profit

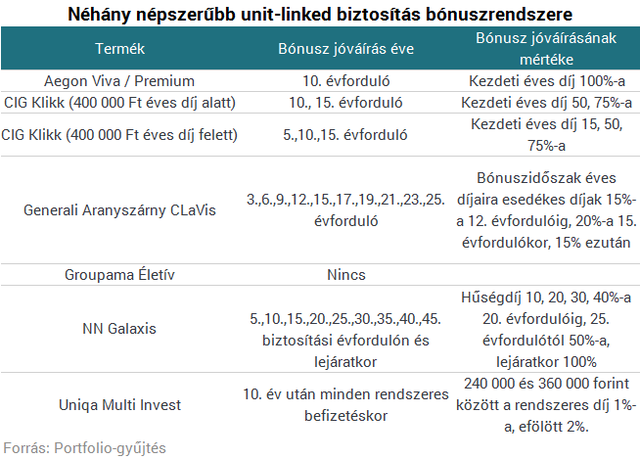

A legtöbb unit-linked típusú biztosítás a többi megtakarításnál lényegesen magasabb költségeket von le, de számos olyan szerződés van, amelyik a futamidő alatt levont költségek egy jelentős részét visszafizeti bónusz formájában, ha fegyelmezetten fizetjük a megtakarításunkat.

Hogy kapok bónuszt?

A legtöbb unit-linked típusú megtakarításnál létezik bónuszrendszer, amely lényegében azt jelenti, hogy a (kezdeti) költség egy részét, amelyet a biztosító a futamidő elején elvon, valamilyen formában később visszaadja.

Azt viszont érdemes észben tartani, hogy jellemzően szigorú követelményeknek kell megfelelnünk, ha bónuszt akarunk:

- A szerződésnek díjrendezettnek kell lennie, a futamidő alatt nem, vagy csak minimálisan lehet díjhátralékos,

- a futamidő alatt nem díjmentesíthetünk,

- részvisszavásárlást nem kérhetünk.

Ha ezeknek (illetve a szerződésben vázolt egyéb követelményeknek) nem teszünk eleget, a költség nem jár vissza.

A biztosító a szerződésben meghatározott jóváírások ideje után a bónuszt jellemzően a pénzalapba utalja, vagyis be lesz fektetve a biztosításhoz tartozó eszközalapokba.

A kockázati kiegészítők díja általában nem számít bele a bónuszok számítási alapjába.

Milyen bónuszok vannak?

Mint szinte minden más esetben, a unit-linked biztosításokra vonatkozó bónuszrendszerek is rendkívül eltérőek a különféle termékeknél, ezért nehéz egy egységes sémát meghatározni.

Néhány népszerűbb példát szemügyre véve a számtalan unit-linked megtakarítás közül, a következő bónuszrendszerekkel találkozhatunk:

- Az Aegon unit-linked termékei (Viva / Premium / Prestige) egységes bónuszrendszert használnak: a 10. évfordulón a szerződőt egy teljes kezdeti éves díj kifizetésével jutalmazzák.

- A CIG Klikk aszerint fizet bónuszt, hogy mekkora kezdeti éves díjat fizetünk: 400 000 forint alatt a 10. évben a kezdeti éves díjnak megfelelő 50%, a 15. évben 75% bónusz jár a szerződésünkre, 400 000 forint felett emellett még 15% az első öt év után.

- A Generali Aranyszárny CLaVis 2-3 évente fizet bónuszt, az évek közt eltelt időszakokat bónuszidőszakoknak nevezi a termék szerződése, ezeknek mértéke és díjrendezettsége alapján számítja ki a termék, hogy fizet-e bónuszt és ha igen, akkor mekkora összegre vetíti a 15-20 százalékos bónuszrendszert.

- Az NN Galaxis ötévente fizet bónuszt a hűségdíjra vetítve (amely az éves rendszeres díj bizonyos százaléka), 5 év után fizet először, 10 százalékos bónuszt, 20. évfordulóig 10 százalékkal növeli a fizetendő bónuszt minden periódusban, 25. év után pedig ötévente 50 százalékot fizet, majd lejáratkor a teljes hűségdíjnak megfelelő bónuszt ír jóvá.

- Az Uniqa Multi Invest 10. év után a rendszeresen befizetett díjakra írja jóvá az 1 vagy 2 százalékos bónuszokat amikor díjfizetés történik, a rendszeres díjak mértéke határozza meg a bónusz mértékét.

- Persze van, hogy egy termék egyáltalán nem fizet bónuszt, ilyen például a Groupama Életív. Az ilyen termékek olcsóbbak lehetnek versenytársaiknál, mivel a kezdeti költségelvonás mértéke kisebb.

Miért jó a bónusz?

Ismét érdemes kiemelni, hogy a bónuszok lényegében a költségek egy részének jóváírását jelentik, a biztosító nem ingyen pénzt ad az ügyfél hűségéért. Ennek fejében:

- A késleltetett befizetés miatt a bónuszok rontják a biztosítás hozamtermelő képességét, mivel amíg eltelik az első 5-10 év, hogy bónuszhoz jussunk, a jóváírt összeg nincs befektetve (a holnaputáni 1 forint jóval kevesebbet ér, mint a mai 1 forint),

- ugyanakkor a hosszú távú, rendezett díjfizetést támogatják pozitív megerősítéssel (ellenben egy visszavásárlási táblázattal), amely a megtakarítási fegyelmet erősíti.

Forrás: Portfolio

A biztosító négyezernél is több fogyasztó számára téves információt közölt a kgfb-szerződések megszűnéséről szóló levelekben.

Az MNB négymillió forint fogyasztóvédelmi bírsággal sújtotta a Groupama Biztosítót a fogyasztókkal szembeni tisztességtelen kereskedelmi gyakorlat tilalmára vonatkozó jogszabályi rendelkezés megsértése miatt. A biztosító a díjnemfizetés miatt törölt kgfb-szerződéseknél nem a megszűnés tényleges dátumát, hanem későbbi időpontot közölt az érintett ügyfeleknek.

A Magyar Nemzeti Bank a Groupama Biztosító Zrt.-vel szemben lefolytatott fogyasztóvédelmi célvizsgálatban megállapította, hogy a biztosító 2013 októberétől kezdődően egy negyedévet meghaladó időszakon át négyezernél is több fogyasztó számára téves információt közölt a kötelező gépjármű-felelősségbiztosítási szerződések megszűnéséről szóló törlésértesítő levelekben. A Groupama Biztosító a díjnemfizetés miatt törölt szerződéseknél az érintett ügyfeleknek adott tájékoztatás során nem az adott kgfb-szerződés megszűnésének tényleges dátumát, hanem több nappal későbbi időpontot közölt.

A biztosító tájékoztatása az MNB szerint befolyásolhatta a fogyasztók új biztosítási szerződés megkötésére irányuló ügyleti döntését, ők ugyanis nem rendelkezhettek valós információval a szerződés tényleges megszűnésének időpontjáról.

Az MNB a bírság kiszabása során értékelte, hogy a biztosító a jogsértést a korábbi években valósította meg, ugyanakkor a jogsértés jellege, valamint a jövőbeni ismétlődés megelőzésének a szükségessége mégis indokolttá tette a szankció alkalmazását a hiányosság feltárását követően.

A cselekmény súlyát enyhítette, hogy a Groupama Biztosító minden olyan ügyfele számára, akik a kgfb-szerződés megszűntetéséről szóló levél kézhezvételét követő 14 napon belül újrakötötték e szerződésüket a biztosítónál, jóváírja a szerződés megszűnése az újrakötés közötti időszakra vonatkozó fedezetlenségi díj összegét.

Forrás: Világgazdaság