A megelőzésben is segíthet az innováció

Az egyre kiélezettebb piaci versenyben az insurtech megoldások jelenthetik azt az időszakos versenyelőnyt, amivel relatíve nagy mértékben megnövelhetik részesedésüket a biztosítók. Ugyanakkor nem kizárólag a háttérfolyamatok optimalizálása az egyetlen lehetőség, a járulékos, elsősorban a tényleges káresemény megelőzésében szerepet játszó szolgáltatásokban is óriási potenciál rejlik.

A biztosítók egyre nagyobb mértékben támaszkodnak a legújabb insurtech megoldásokra annak érdekében, hogy kifizetéseiket egyre lejjebb faragják. Ennek egyre fontosabbá váló terepe a preventív jellegű szolgáltatásoké, melyek igen széles skálán mozoghatnak: a hosszú ideje úton lévő kamionsofőröket egy kávéra meghívó alkalmazástól egészen a teherhajókat közelben lévő kalózokra figyelmeztető rendszerig. Ennek fontosságát a jelek szerint egyre inkább felismerik a biztosítótársaságok Európában is, az idei évben első felében ugyanis közel 400 millió dollárt befektetés érkezett az insurtech szcénába, szemben a tavalyi év 50 millió dollárjával, ami igen komoly ugrás.

A cél egyértelműen az, hogy a biztosító-biztosított kommunikációt elmozdítsák a jellemzően pejoratív felhangokkal bíró interakcióktól elmozdítsák a pozitívabbak felé, azaz hogy ne csak a vásárláskor és a káresemény bekövetkeztekor kerüljenek kapcsolatba az ügyfelek biztosítójukkal, hanem eleve olyan események kapcsán, amik a tényleges megelőzést szolgálhatják.

Az ötlet nyilvánvalóan nem új, azonban a legújabb technológiák révén egyre több és jobb ilyen szolgáltatást lehet nyújtani, olyanokat, amik korábban elképzelhetetlenek voltak. Blokklánc, big data, új generációs analitika, mesterséges intelligencia, drónok, új biometrikus azonosító rendszerek - csak a legtöbbet hangoztatott technológiák, amik segítségével teljesen átformálható a "biztosítás-élmény", a jelenlegi kompenzáció centrikusság helyett a kockázatok mitigálását helyezve a középpontba.

Az insurtech befektetések zöme Nagy Britanniába koncentrálódott, az Accenture adatai szerint az egy évvel korábbi 9 millióról 279 millió dollárra nőtt ezek értéke. A brit biztosítók fókusza elsősorban a közösségi médiacsatornák analitikán van, de ez máris igen komoly adatbiztonsági aggályokat vetett fel, az Admiral gépjárműbiztosító például a Facebook nyomására fel kellett adja terveit, mely értelmében a közösségi csatornáról vett adatokat használta volna fel biztosítási díjai megállapításához. A német fogyasztóvédelmi szervezetek szövetsége (VZBV) is úgy látja, hogy a hasonló tevékenységből származó kockázatok messze meghaladják a várható pozitívumokat, a biztosítók a kockázatközösségek kialakítása helyett követendő és elutasítandó szociális normák kialakítójává válhatnának. A 2018-ban életbelépő új uniós adatvédelmi szabályozás is igen körülményessé, ha épp nem lehetetlenné teszi az ilyen jellegű próbálkozásokat, különösen attól tartanak az illetékes szervek, hogy rövidtávon rengeteg embernek válna megfizethetetlenné a biztosítás, legalábbis azoknak, akik túlságosan nagy kockázatot jelentenek, azaz jellemzően a leginkább rászorulóknak.

Arról lehetne vitatkozni, hogy egy ilyen egyéni szinten igazságosabb, de szociális értelemben egyértelműen igazságtalanabb rendszer jobb lenne vagy sem, mindenesetre az érintett biztosítók ahol csak lehet leszögezik, hogy a cél a megelőzés, nem pedig a nem kívánatos ügyfelek kiszűrése. Az Aviva CDO-ja, Andrew Brem például úgy nyilatkozott, az új technológiák végre valóban lehetővé teszik, hogy a biztosító segítsen az ügyfélnek okosabb döntéseket hozni, azaz a kockázatosabbakból kevésbé kockázatosakat tud faragni. Az Aviva még idén megkezdi együttműködését az egészségügyi applikációjáról ismert Tictrac-kel: vállalati egészségbiztosítási termékükbe építik be az alkalmazást, ami követni fogja az alkalmazottak testmozgását, alvási mintáit, súlyát, egyéb élettani jellemzőit, és ez alapján látja el őket hasznos tanácsokkal és elérendő, honorált célokkal annak érdekében, hogy a potenciálisan nagy költségekkel járó egészségügyi kockázatokat csökkentsék. Sem a biztosító, sem a munkáltató nem látja az egyéni felhasználók adatait, csak aggregált, anonimizált adatokkal találkoznak, azaz semmiféle retorzióra nincs lehetőségük.

De akadnak már bevált példák is a tervek mellett, a telematika például lassan már hétköznapinak mondható a járműbiztosításban. A biztonságosabb vezetési stílusra nevelő és azt jutalmazó konstrukciók hatása már érezhető, a Discovery Insure adatai alapján több, mint 11 százalékkal csökkentek a biztosítóhoz beérkező kárigények, mióta ilyen konstrukciókat is kínálnak. Itt azonban még nincs vége, a fókusz jelenleg éppen azon van, hogy hogyan lehetne a telematika segítségével valós időben megakadályozni a baleseteket. Az egyik ilyen ötlet például egy olyan applikáció, ami ha a sofőr hangja alapján túlságosan fáradtnak érzi őt, akkor a biztosító kontójára meghívja egy kávéra a legközelebbi pihenőhelyen. Egy másik példa az EY, a Guardtime, a Microsoft és a Maersk közös kezdeményezése, ami egy blokkláncra alapuló tengeri hajózási biztosítási platform. A rendszer valós időben figyelmeztetné a hajókat az éppen történő incidensekről, kalóztámadásokról, a veszélyek valós időben követhetők és a remények szerint elkerülhetők.

Ötletben tehát nincs hiány, persze kérdés melyik és pontosan hogyan valósul meg. Mindenesetre az már biztos, hogy új korszakába érkezett az insurtech. Ahogy Murray Raisbeck, a KPMG fintech üzletágának vezetője nyilatkozta, míg a biztosítók korábbi fintech kísérletei elsősorban inkább a PR-t szolgálták, addig mára a piac állandó jellegzetességévé léptek elő az innovációk.

Forrás: www.biztositasiszemle.hu

Biztosítás fajta:

- Gépjármű biztosítás

- Általános

Sokszor csak az utolsó pillanatban jut eszünkbe, de külföldi utazás esetén fontos, hogy ne induljunk el utasbiztosítás nélkül. Megmutatjuk, hogy a népszerű biztosítási ajánlatokat összehasonlító oldalak árainál, van-e olcsóbb a piacon.

Az utasbiztosítási piacon hihetetlen verseny folyik. Ez praktikusan azt jelenti, hogy a biztosítók árban lefelé, szolgáltatásban meg felfelé versenyeznek egymással. Emiatt érdemes keresni egy biztosítási ajánlatokat összehasonlító oldalt.

Ezen oldalak segítségével össze tudsz hasonlítani több ajánlatot, és a végén azt tudod megkötni, ami mind árban, mind szolgáltatásban a legmegfelelőbb számodra.

Ezekkel az oldalakkal kapcsolatban arra voltunk kíváncsiak, hogy piaci verseny ide vagy oda, vajon a legjobb ajánlatukat teszik-e fel a biztosítók ezekre az oldalakra?

Képeztünk három utazni vágyó profilt, rákerestünk egy összehasonlító oldalon, hogy milyen ajánlatokat dob ki a rendszer, majd felhívtuk a legjobb árú biztosítókat, hogy közvetlenül náluk, mennyiért tudnánk megkötni ugyanezeket biztosításokat.

A profilok:

- Egy házaspár két gyerekkel autós utazásra indul Olaszországba, a napfényes Lido di Jesoloba, egy hétre.

- Fiatal pár, 35 évesek mindketten, Barcelonába utaznak egy hétre repülővel..

- Fiatal, frissen elvált hölgy, elutazik újra felfedezni magát New Yorkba, szintén egy hétre.

Minden keresés esetén leválogattuk a négy legolcsóbb ajánlatot. Ezek természetesen eltértek szolgáltatásban, de mind elég széles körű védelmet jelentett ahhoz, hogy nyugodtan induljunk az utazásra.

A jó hír, hogy profilonként a legolcsóbb ajánlat alá nem ígért egyik biztosító sem, ezért ha kizárólag az árra megyünk, akkor meg is lehet kötni az összehasonlító oldalon a biztosítást.

Az általunk keresett profilok közül összesen az Európán kívül utazó egyedülálló nő esetén találtunk húsvéti tojást, tehát olyan ajánlatot, ami az ár összehasonlító oldalon drágábban volt fent, mint amikor közvetlenül a biztosítónál szerettük volna megkötni

Mindemellett érdekes tanulságra tettünk szert, miközben teszteltük a biztosítókat. Mindhárom keresésünkben a három legolcsóbb ajánlatot adó biztosító között szerepelt a MAPFRE. Amikor ügyfélként meg akartuk náluk kötni telefonon a biztosítást, akkor közölték, hogy ezt csak személyesen tudjuk náluk megtenni, de az biztosan nem lesz olcsóbb, mint a legnagyobb ár-összehasonlító oldalon, ugyanis ők is ezt használnák a kalkulációhoz.

Ezzel kapcsolatban hivatalosan is megkerestük a biztosítót, mert furcsának tartottuk, hogy

- nem tudnánk megkötni a saját weboldalukon a biztosítást, továbbá, hogy

- hozzánk hasonlóan ők is egy ár-összehasonlító oldalt használnának az ajánlatadáshoz.

Válaszukban közölték, hogy a kalkulációs moduljuk jelenleg csak utazási irodák illetve biztosítási alkuszok számára érhető el. Ugyanakkor elárulták, hogy terveik szerint az év második felében ez már változni fog, és ők is piacra lépnek saját internetes megoldásukkal.

Telefonon ugyanakkor továbbra sem fogunk tudni utasbiztosítást kötni a MAPFRE biztosítónál, ennek üzleti és adatvédelmi okai vannak - írta e-mailben a Pénzcentrum kérdésére Rozsnyói Fruzsina, a biztosító ügyfélszolgálati osztályvezetője.

Nekem van valami beépítve a kártyámba

Sokunk bankkártyájába lapul beépítve utasbiztosítás. Ugyanakkor, a prémium kártyáktól eltekintve, ez sokszor nem nyújt olyan széles körű védelmet, mellyel egy hétre el mernénk utazni külföldre.

Így sokszor akkor is kénytelenek vagyunk utasbiztosítást kötni, ha van bankkártyába beépített biztosításunk. Ha pedig nincs, akkor pláne szükségünk van rá, bármikor külföldre utazunk.

Van az a kék EU-s kártyám

Igen, létezik még a kék Európai Egészségbiztosítási Kártya is, amit akkor válthatunk ki, ha itthon jogosultak vagyunk társadalombiztosítási ellátásra. Segítségével az Európai Unió, Svájc, Liechtenstein, Izland, és Norvégia területén vehetünk igénybe orvosilag szükséges ellátásokat, Szerbiában pedig sürgősségi ellátást.

A kártyával igénybe vett külföldi ellátást az Országos Egészségbiztosítási Pénztár (OEP) fizeti ki azon szolgáltató részére, ahol igénybe vettük az egészségügyi ellátást. Fontos azonban megjegyezni, hogy az OEP csak addig a mértékig finanszírozza az ellátásunkat, mely összeget a helyben jogosultak után fizetne a helyi társadalombiztosítási szerv. Ez azt jelenti, hogyha helyben önrészes egészségbiztosítás jár csak az embereknek, akkor ezt a terhet nekünk is meg kell fizetnünk, továbbá magánkórházakba ezzel a kártyával főszabály szerint nem mehetünk.

Mielőtt kizárólag erre a kék kártyánkra támaszkodva utaznánk külföldre, érdemes utánanézni, hogy a célországunkban mire is jogosít az pontosan, és milyen egyéb költségek merülhetnek fel.

Utasbiztosítás vs. Európai Egészségbiztosítási Kártya

Vannak helyzetek, amelyekben az Európai Egészségbiztosítási Kártya verhetetlen. Az Európai Bíróság döntése alapján például a vese dialízis is szolgáltatási körön belül esik, amely ellátást egy utasbiztosítással biztos, hogy nem vehetnénk igénybe.

Az utasbiztosítás csak olyan helyzetekben nyújt szolgáltatást, melyeket nem láthattunk előre, ugyanakkor nemcsak egészségügyi probléma esetén jelent segítséget.

A legtöbb utasbiztosítás magába foglal

jogi felelősségbiztosítást,

útipoggyász biztosítást elvesztés vagy lopás esetére,

összegbiztosítást maradandó egészségkárosodás vagy halál esetére,

ráadásul, ha súlyosan megbetegszünk, akkor még egy rokonunk kiutaztatását is fedezi általában, hogy az ápolni tudjon minket.

Ilyen többletszolgáltatásokat nem tartalmaz az Európai Egészségbiztosítási Kártyánk, ahogyan itthon sem fedezi az egészségügyi pénztár, ha ellopják a fényképezőgépünket a hetes buszon.

Forrás: penzcentrum.hu

Több ezer kárbejelentés érkezett a viharok miatt a biztosítókhoz, számuk folyamatosan emelkedik.

z Aegon Magyarország közölte: a hét eleji országos viharokat követően 1890 kárbejelentés érkezett, de folyamatosan emelkedik a számuk. A legtöbb a kedd esti szombathelyi viharkárokról érkezett, de a szerdai vihar miatt Veszprém megyéből is nagy számban érkeznek a bejelentések. A károk jelenős részét jég okozta (1251), ezt követi a vihar (352) és a villámcsapás (104). A biztosító ügyfelei által becsült kárösszeg 340 millió forint, az átlagkár 178 ezer forint.

Az Allianz Hungária Zrt. több mint 1300 kárbejelentést regisztrált a szerdai viharokat követően, ebből közel 1000 kárigény jégeső miatt érkezett. Emellett beázást, felhőszakadást és viharkárokat jelentettek. Jelenleg Szombathely és környékéről érkezik a legtöbb igény, de a Dunántúlról, valamint a Duna-Tisza közéről is fogadott hívásokat a biztosító, a keleti országrészben viszont egyelőre nem tapasztalt nagyobb kárszám-emelkedést.

A K&H Biztosító közölte, két nap alatt több mint 300 kárbejelentés érkezett a viharok miatt, a károk átlagértéke 65 ezer forint. A biztosító szerdán 210 kárbejelentést regisztrált, amelyek összértéke 13,7 millió forint volt, csütörtök reggel pedig további 105 kárbejelentés érkezett, amelyek összértéke 6,8 millió forint.

A Groupama Biztosítóhoz több mint 1000 kárbejelentés érkezett szerdán a hét eleji viharok miatt, ebből több mint 600 Vas és Győr-Moson-Sopron megyéből. A károk közel 90 százalékát jégverés okozta, a kárösszeg 75 millió forint. A biztosítótársaság a Balaton északi partját szerdán érintő heves vihar miatt ma újabb bejelentési hullámra számít, várakozásai szerint a kárbejelentések száma elérheti a 4000-et is az országon átvonuló vihar eredményeként. A károk mielőbbi rendezése érdekében munkaerő-átcsoportosítást és hétvégi munkavégzést is elrendelt az érintett területen a társaság.

Szerző: MTI

Forrás: vg.hu

Tömegével érkeznek a vihar utáni kárbejelentések a biztosítókhoz, a végleges kárösszeg becslésére azonban egyelőre senki nem vállalkozik, ám az biztosnak tűnik, hogy az egynapos viharok között a mostani rekordot döntött – tudtuk meg a CLB független biztosítási alkusz cégtől. Nagy károk keletkeztek, s még nagyobb csalódás is érheti a károsultakat: jégverésre nem minden biztosítás fizet.

Az első gyors összegzés szerint a legnagyobb kár a gépjárművekben, a háztetőkben és a kerti bútorokban esett. Mivel több teljes rendezvényt is szétvert az orkánerejű széllel érkezett eső – helyenként jég – a biztosítók az elmúlt évek legnagyobb összegű kárkifizetésére készülnek. A helyzet óráról, órára változik.

Volt, akinek a kocsiját verte rommá éjszaka a jég, de olyan is akadt szép számban, akinek a háza tetejét vagy a kéményét vitte el az országon tegnap eset óta végigvonuló, egyes helyeken tomboló vihar. A biztosítók megkezdték a kárfelmérést, de nehéz tartani a lépést a bejelentésekkel, mert a vihar az ilyenkor szokásos ”kártípusok” minden válfaját produkálta – mondta a 25 biztosítóval szerződött CLB biztosítási alkusz cég kommunikációs igazgatója. Németh Péter szerint elképzelhető, hogy ez, a hidegfronttal érkezett időjárási jelenség lehet az elmúlt évek egynapos viharai között a legkegyetlenebb, már most rekord közeli kárbejelentések száma, a CLB-nél például folyamatosan csörögnek a telefonok, s egymásnak adják a kilincset az ügyfélszolgálaton a károsultak.

Az alig félnapos tapasztalatok alapján már most biztonsággal ki lehet jelenteni, hogy, ami viharkár csak létezik, az szinte mind bekövetkezett már. És még nincs vége, hiszen az ország egyes területeire csak mostanában érkezik meg a hidegfront kegyetlen előfutára. Németh Péter felhívja a figyelmet, hogy jégkárra csak az a biztosítás fizet, amelyikben van külön ilyen kitétel, ezért lehetőleg mindenki tegye meg a legszükségesebb óvintézkedést – legalábbis ott, ahová csak ezt követően ér oda a vihar. Ahhoz ugyanis, hogy a biztosítók garantáltan fizessenek, a károsultnak lehetőségeihez mérten a kármentést is meg kell kezdenie és a gondatlanságnak még az árnyékát is kerülni kell – figyelmeztet a szakember.

A bejelentések száma percről percre nő, egyelőre még megbecsülni sem lehet, hogy mi lesz a vége – mondta Németh Péter, aki szerint már most biztos, hogy egynapos rekordot fognak zárni. Az első gyors összegzés szerint a legtöbb kár a kinn hagyott, vagy éppen a vihar idején úton volt járművekben keletkezett – rádőlt fák, jégverés, stb. -, de az ingatlanok terén is jelentős lehet a veszteség, amit egyelőre még megbecsülni sem mernek a szakértők. Már csak azért sem, mert a vihar komplett rendezvényeket is szétvert, az ezekben keletkezett tízmilliós nagyságrendű károkat most mérik fel a szervezők.

Forrás: nepszava.hu

Összesen 96 kórház hatféle biztosítási kockázatára írt ki nyílt közbeszerzést az Állami Egészségügyi Ellátó Központ (ÁEEK). A két évre szóló védelem ellenértékét az ajánlatkérő 2 milliárd 322 millió forintra becsüli.

A 96 kórház vagyona 825 milliárd forintot ér, ennek a minden kockázatra kiterjedő (all risks) biztosítását kéri az ajánlatkérő. Kiegészítő biztosítás ehhez az üzemszünet és a géptörés biztosítás.

A második rész a számítógépek és elektronikus berendezések összkockázatú vagyonbiztosítását tartalmazza, de csak 57 intézménynél. Ezek a berendezések 73 milliárd forintot érnek.

A harmadik rész a kombinált felelősségbiztosításé. Ide tartozik a környezetszennyezés, a bérlői- és bérbeadói felelősség átvállalása, valamint a munkáltatói felelősségbiztosítás is.

A vezetőket csak 12 kórházban biztosítják?

A negyedik részben szereplő egészségügyi szolgáltatói (szakmai) felelősségbiztosítás mind a 96 kórházra kiterjed, viszont az ötödik kockázattípus, a vezető tisztségviselők felelősségbiztosítása csak 12 kórházat érint. Végül a csoportos baleset-, vagy személybiztosítás 7 intézményre terjed ki.

Az ajánlatkérő minden részre külön-külön referenciát kér. Így például a vagyonbiztosításra az tehet ajánlatot, aki az elmúlt 3 évben legalább egy 2 millió forint éves díjú - minden kockázatot felölelő - vagyonbiztosítást kötött. A számítógépek és elektronikus berendezéseknél a referencia értéke - szintén az elmúlt 3 évből - 500 millió forint.

Az ajánlattételi határidő augusztus 12.

Forrás: napi.hu

Szinte az egész ország területére figyelmeztetést adott ki mára az Országos Meteorológiai Szolgálat, miután hidegfront érkezik az országba. Nem csak a kánikula csillapodik, de erős szél, viharok is jöhetnek, sőt a jégeső is lecsaphat. A biztosított lakásokban és ingatlanokban keletkezett károkat persze a biztosítók, ha van biztosítása a tulajdonosnak, megtérítik, de jobb megelőzni a kárt. Kellemetlen lehet ugyanis az elázott lakásba hazajutni, vagy a jégkáros autót szervizbe vinni.

Az Allianz azt tanácsolja, kövesse mindenki a várható időjárással kapcsolatos híreket a híradásokban és az interneten, és vegye komolyan a figyelmeztetéseket. A viharos időjárás esetén ügyeljenek arra, hogy a nyílászárók zárt állapotban legyenek. Az erős széljárásnál célszerű a teraszokon, erkélyeken minden könnyen mozdítható tárgyat rögzíteni, vagy szélvédett helyre rakni. Évente legalább egy alkalommal, de a heves viharok után mindenképpen javasolt a tetőburkolatok, tetőcserepek áttekintése, ezzel megelőzhetjük, hogy a már sérült tetőben további károk keletkezzenek, illetve elkerülhetjük, hogy a sérüléséből eredő nyíláson keresztül az eső az épületbe jutva további károkat okozzon.

Zivatar idején ajánlott az elektromos készülékek csatlakozóit kihúzni a konnektorból, a villámlás okozta túlfeszültségből eredő károk megelőzése érdekében. Mélyebben fekvő helyiségek, domboldali, hegyoldali ingatlanok esetében célszerű gondoskodni a megfelelő vízelvezetésről, nem csak a saját, hanem a közterületről bezúduló víz esetén is. Viharjelzés esetén célszerű az autót garázsba, vagy fedett helyre vinni, ha ez nem megoldható, kerüljük a fák alatti parkolást, a leszakadó ágak komoly károkat okozhatnak egy járműben. A kényes mezőgazdasági növényzetet lehetőleg fóliázza le, a mezőgazdasági gépeket pedig állítsa be a tárolóba – ajánlja az Allianz.

A Generali Biztosító szakértői szerint is elkerülhető a károk egy része megfelelő elővigyázatossággal, vagy legalábbis csökkenthető a hatásuk. Ők is azt ajánlják, hogy erős széllel érkező zápor, zivatar előtt mindenképpen zárjuk be az ablakokat, lehetőség szerint engedjük le a redőnyöket is. Érdemes elhúzni a függönyöket is, amelyek az ablakok betörése esetén megvédenek bennünket az üvegszilánkok okozta sérülésektől.

Kiadós zivatar előtt húzzuk ki a konnektorból a tévé, a számítógép és a többi elektromos készülék csatlakozóját, illetve a tv-k esetében az antennát is, hogy elkerüljük a közvetett villámcsapások okozta károkat. Elektromos készülékek esetében villámvédelemmel ellátott elosztókkal csökkenthetjük a károk mértékét, de fontos tudni, hogy a telefon-, internet- vagy TV-kábelcsatlakozáson keresztül még így is kárt tehet egy közeli villámlás az eszközökben. Amennyiben a készülék csatlakozója (pl. cirkó, elektromos kapu) nem húzható ki a konnektorból a károk többlépcsős túlfeszültség-védelmi rendszer kialakításával csökkenthetők.

A villámcsapások miatt keletkező károk miatt fontos a villámhárító állapotának ellenőrzése is, hiszen ha nincs megfelelően földelve, akkor már nem védi otthonunkat. Ha mégis becsapott a villám, érdemes a ház teljes elektromos hálózatát felülvizsgáltatni. A kertes házak ereszeit és csatornáit mindig tisztán kell tartani, hiszen a hirtelen lezúduló csapadékot csak így tudják megfelelően elvezetni. Illetve gyakoriak a beázással összefüggő káresetek is, amelyeket a tető rendszeresen karbantartásával kiküszöbölhetünk.

Érdemes rendszeresen ellenőrizni a kertben lévő fákat, szükség esetén pedig le kell vágni az elhalt ágakat, amelyek egy nagyobb szélvihar során letörve kárt tehetnek az épületben vagy az ott parkoló autókban. Az udvarból, kertből viharok előtt vigyük biztonságos helyre vagy rögzítsük, amit elfújhat vagy megrongálhat a szél.

Autónkkal vihar idején lehetőség szerint fedett helyen parkoljunk, azonban ha erre nincs lehetőségünk, akkor is minél távolabb a fáktól és épületektől. Amennyiben az épület pincéjébe korábban többször is befolyt a csapadék, érdemes a közelben tartani olyan homokzsákokat, amelyekkel felhőszakadás esetén elzárható a víz útja. Illetve a beázásnak kitett értékeket helyezzük biztonságba.

Forrás: vg.hu

A biztosító mindig keresni akar, és a szakértő is úgy gondolja, egy-egy nagyobb állami szervezet jobban járhat, ha maga áll jót a működési körében keletkezett károkért.

Akár még racionális döntés is lehetett az, hogy a korábbi honvédelmi miniszter felmondta a katonák javára kötött csoportos élet- és balesetbiztosítási szerződést – mondta kérdésünkre Németh Péter, a CLB független biztosítási alkuszcég kommunikációs igazgatója. A múlt heti tűzszerészbaleset kapcsán derült ki, hogy a HM évekkel ezelőtt megszüntette a katonákra kötött biztosítást, amit Hende Csaba a Magyar Nemzetnek kedden azzal magyarázott, hogy százmilliót fizettek ki, miközben a kedvezményezettek csak ötmilliónyi kártérítést kaptak. A szakértő ezeket a számokat nem tartja reálisnak, de azt nem vitatja, hogy a biztosítók üzleti alapon működnek, és szeretnének a bevételeiknél kevesebbet kifizetni.

Amikor valaki egy adott kockázatközösségre – például katonákra, rendőrökre vagy bármely más foglalkozási csoportra – kér ajánlatot, minden esetben vizsgálják, hogy az érintettek az átlagemberekhez képest milyen veszélynek vannak kitéve – hangsúlyozta Németh. A díjtétel ettől függ, ami szerinte egy tűzszerész vagy missziós katona esetében a szokásos összeg többszöröse is lehet, míg mások után – a honvédség működésének szigorú szabályozottsága okán, ami csökkenti például a munkabaleset kockázatát – esetleg kevesebbet kérnek.

Azt, hogy végül mi lesz a tarifa, a „varázslók", tehát az aktuáriusok határozzák meg, amit a múltban bekövetkezett, illetve a jövőben várható események alapján kalkulálnak úgy, hogy nyereség is keletkezzék – közölte a kommunikációs vezető. Arról azonban, hogy mekkora haszonnal számolnak, nem árult el részleteket, ám nem vitatta, hogy bizonyos esetekben egy nagy, több tízezer főt foglalkoztató állami szervezet esetleg jobban járhat, ha felvesz maga egy „varázslót", aki elvégzi a szokásos kockázatelemzést, és csak utána döntenek róla, igénybe veszik-e biztosítók szolgáltatásait.

Jelezte ugyanakkor, hogy a biztosítási szerződések mindig tételesen tartalmazzák, egy-egy eseménynél mekkora kártérítés jár. Ezzel tiszta viszonyokat teremtenek, és szerinte ott, ahol inkább házon belül akarják rendezni a károkat, hasonlóan egyértelmű belső szabályokat kell alkotni, hogy elejét vegyék a későbbi jogvitáknak.

Egyébként Németh Péter szerint az élet- és balesetbiztosítási üzletág az átlagosnál nagyobb nyereséget hoz. Gyakran a nullszaldóhoz közelít viszont a kötelező, ami tömeges ügyfélkört érinthet, és ezért a cégek bízhatnak benne, hogy az autósoknak más, rentábilisabb termékeket is értékesíteni tudnak. Ám ha a felelősségbiztosítás tényleg nem vagy alig hoz hasznot, felvetődik, hogy a HM-nek érdemes volt-e ezt is felmondania.

A hatályos szabályozás szerint ezt a honvédelmi miniszter megtehette, mert rendeletével e kötelezettség alól a járműflottát felmenthette. Így amennyiben katonák másnak kárt okoznak, az ügyintézést az egyik hazai biztosítóintézet, a Groupama végzi, majd benyújtja a számlát a honvédelmi tárcának. A szakértő úgy látja, ez sem lehetett rossz döntés, mert a honvédség járműveit gyakran nem közúton, hanem gyakorlatok során használják, amikor nemigen veszélyeztetnek senkit.

Másként gondolkodik a Belügyminisztérium. A tárca több mint 120 milliót költ évente a hivatásos állomány biztosítására, és fel sem vetődött, hogy ez üzleti szempontból megéri-e. Forrásaink szerint egyébként megéri, mert évente több mint kétezer biztosítási esemény történik, és a számításaik szerint volt nem egy olyan esztendő, amikor a biztosítók nyilvánvalóan ráfizettek.

A döntést azonban nem pénzügyi megfontolások alapján hozták. A tárca fontosabbnak tartja, hogy a gyakran fokozott veszélynek kitett hivatásos állomány számára nyilvánvalóvá tegyék: mi jár nekik, ha bekövetkezik a baj. Amikor pedig tragédia történik, a BM a biztosítási szerződésben foglaltakon túl is jótáll, s – a HM-hez hasonlóan – gondoskodik például az árván maradt gyermekekről, s vállalja a temetési költségeket.

A belügy a kötelező biztosítást is fizeti, ami évente a tízezernél több járműre 1,4 milliárd forint körüli összeg. Ott nem is próbálkoztak számításokat végezni, így azt nem tudtuk meg, hogy gazdaságos megoldás-e, hogy nem maguk fizetik a kárt, ám a tárca járműparkja kizárólag közúton közlekedik, s egy-egy autó évente százezer kilométert is fut. A kockázat tehát jóval nagyobb, mint a katonáknál, és lehetséges, hogy a biztosítást nem lenne érdemes felmondani.

A HM-től szerettük volna megtudni, évente átlagosan hány közlekedési baleset következik be katonák hibájából, mekkora összegű kártérítést fizetnek a vétlen feleknek, s mennyi lenne a kötelező biztosítás díja, ha nem mondják azt fel. Kérdéseinkre azóta sem kaptunk választ.

Forrás: NOL

Ha autóval utaznánk nyaralni, ennek a gépjármű műszaki állapotának felülvizsgálata mellett része a kötelező felelősségbiztosítás meglétének ellenőrzése is. A kis problémából ugyanis nagy kellemetlenség adódhat, egy tévedésből be nem fizetett részlet, vagy emelkedés miatt – hívta fel a figyelmet a D.A.S. JogSzerviz szakértője.

A KRESZ előírja, hogy a közlekedésben csak olyan jármű vehet részt, amely rendelkezik kötelező gépjármű-felelősségbiztosítással – mondta el dr. Rózsa Petra.

Erről a tulajdonos (vagy az üzembentartó) kötelessége gondoskodni, és a közúti ellenőrzések során a biztosítás fennállását igazolni is tudni kell. Ennek hiányában szabálysértést követünk el, ami bírságot vonhat maga után.

Még nagyobb a baj, ha esetleg meg is szűnt a szerződés, ekkor ugyanis az általunk okozott károkért mi felelünk; emellett a biztosítással nem fedezett napokra a MABISZ által megállapított fedezetlenségi díjat is kell fizetnünk.

A biztosító köteles figyelmeztetni

Annak érdekében, hogy ez ne történhessen meg, biztosítónk köteles minket figyelmeztetni, ha bármilyen okból díjhátralékunk keletkezik – emelte ki a D.A.S. JogSzerviz szakértője.

Ez nem csak akkor történhet meg, ha elfelejtünk egy esedékes részletet befizetni; a biztosítási díj emelkedhet például a szerződéses ajánlatban foglalt összeghez képest akkor is, ha esetleg az előző biztosítási időszakban kárt okoztunk, erre azonban csak később derült fény.

Ez kisebb összeg is lehet, a befizetés elmulasztása azonban ugyanúgy a biztosítás díj nemfizetéssel való megszűnését vonja maga után. Ha a biztosító észleli, hogy a díj vagy annak egy része az esedékességig nem érkezett be, 30 napon belül a következményekre történő figyelmeztetés mellett felszólítást kell, hogy küldjön, melyben 60 napos póthatáridőt kell tűzni.

Nekünk is figyelni kell

Ez a 60 nap a türelmi idő, melynek eredménytelen elteltével a szerződés az esedékességtől számított 60. napon megszűnik. A megszűnésről a biztosítónak szintén igazolható módon értesítést kell küldenie 15 napon belül.

Érdemes tehát nagyon figyelni a biztosítótól érkezett levelekre, illetve, ha beleegyeztünk az elektronikus kapcsolattartásba, az e-mailekre is – tanácsolta dr. Rózsa Petra.

Mindemellett magunknak is jegyezzük fel a díjfizetés esedékességét, mert ha a biztosító elmulasztja a tájékoztatási kötelezettségét, akkor ugyan felügyeleti eljárásra számíthat, a mi szerződésünk azonban ugyanúgy megszűnik.

Ugyanez a helyzet akkor is, ha például csekkes fizetési módot választottunk, de nem küldött csekkszelvényeket a biztosítónk. A mi fizetési kötelezettségünk ebben az esetben is fennáll, elvárt tehát, hogy mi is ügyeljünk a biztosítás fenntartására.

Érdemes feljegyezni a díj esedékességét

Azt is tudni kell, hogy amennyiben egy biztosítási időszakon belül szűnik meg kötelező felelősség-biztosítási szerződésünk díj nemfizetéssel, úgy csak ugyanannál a biztosítónál köthetjük újra a biztosítást – a fedezetlenségi díj megfizetése mellett.

Ez azonban nem csak nekünk, hanem a biztosítónak is kötelezettség, ajánlatunkat tehát a biztosítási díj megfizetése esetén be kell fogadnia. Ebben a helyzetben számítanunk kell biztosítási díjunk emelkedésére is.

Egy apró hiba is sok kellemetlenséget okozhat, érdemes tehát feljegyezni a naptárba a díj esedékességét és inkább megelőzni a bajt – mutatott rá végezetül a D.A.S. JogSzerviz szakértője.

Forrás: Origo

Idehaza évente 1500 gyermek sérül meg súlyos közlekedési balesetekben, a gyermekbalesetek harmada nyáron történik.

Gilyén Ágnes, a Magyar Biztosítók Szövetségének (Mabisz) kommunikációs főosztályvezetője az M1-nek elmondta: a balesetek döntő része járművekben ülő gyermekekkel történik, de a kerékpáros balesetek is nagyon gyakoriak.

Nem elég az állami segítség

Kitért arra, hogy Magyarországon a 3-18 év közötti korosztálynak ingyen jár állami gyerekbaleset-biztosítás, amelynek azonban limitált a fedezete, ezért érdemes mellé kiegészítő biztosítást is kötni - írja az MTI.

Az általános gyermek- és ifjúsági balesetbiztosításról szóló 119/2003. (VIII. 14.) Kormányrendelet alapján minden 3 és 18 év közötti gyermeknek alanyi jogon jár állami balesetbiztosítás.

Az állami balesetbiztosítás mellett fél tucat biztosító kínál akár már néhány ezer forintos éves díjért az államinál jóval magasabb biztosítási összeget tartalmazó termékeket. Ezek a biztosítások nemcsak a gyermek 18 éves koráig nyújtanak szolgáltatást, hanem az egyetemi tanulmányok végéig, 23-25 éves korig is kiterjeszthetők. Ugyanakkor a tanulóbiztosítás megkötése előtt érdemes utánanézni, hogy ha a családnak van lakásbiztosítása, akkor az is tartalmazhat a családtagokat ért balesetekre szóló biztosítási fedezetet - olvasható a Mabisz közleményében.

Forrás: Privátbankár.hu

Az autós kötelező gyors tempóban drágul, a motorosok díjai viszont nem emelkedtek az elmúlt években. A motoros a biztosítók szerint jó ügyfél, van biztosítani való vagyona, és kárt sem okoz.

Szeretik a motorosokat a biztosítók, a kötelező biztosításuk díját legalábbis nem emelik – állítják az alkuszcégek. Miközben a személyautók díjai az elmúlt 12 hónapban több mint 20 százalékot drágultak, a motoros kötelező gépjármű-felelősségbiztosításoknál (kgfb) meglepő módon elmaradt az áremelés. A Biztosítás.hu adatai szerint 2012 óta minden évben 6500–7000 forint között volt egy átlagos motoros kgfb éves tarifája, az idén valamivel 6900 forint alatt alakult az átlagdíj. A CLB Biztosítási Alkusznál is hasonlók a tapasztalatok. A motoros piacon jelentősebb szereplőnek számító cégek nem emelték a motorosok tarifáit.

"A motoros kgfb megmaradt belépő terméknek” – mondja Rácz István, a Biztosítás.hu ügyvezetője. Minden évben van egy-két olyan biztosító, amelyik ügyfélszerzési okból olcsón adja a kgfb-t. „A motorosok jó ügyfélnek számítanak” – teszi ehhez hozzá Németh Péter, a CLB értékesítési igazgatója. Akinek motorja van, az általában az átlagosnál jobb anyagi helyzetben van, rendelkezik autóval, lakással is, így többféle biztosítást el lehet neki adni. A kötelezős kárhányadok is jók a motoroknál, ezeket a járműveket ugyanis rossz időben ritkán használják, általában csak nyáron és száraz időben ülnek rájuk. A viszonylag kis tömegű gépjárművel egyébként is csak kisebb károkat lehet okozni, mint egy nagyobb autóval, a más járművek utasainak okozott személyi sérülések is ritkábbak. A kárgyakoriság is jobb a motoroknál, ezer motorosból évente csupán 5-6 okoz kárt, míg az autósoknál ez az arány 30 körül van.

A motoros kgfb-piacon egyébként kisebb a verseny, mint az autós biztosításokén. Bár több cég is kínál biztosítást kétkerekű járművekre, az átlagdíjak alapján egy kézen meg lehet számolni, hány biztosító vesz részt valóban a versenyben. A CLB adatai szerint például az idén a Groupama, a K&H, a Signal és az Union kínálta a legjobb díjakat, 3-4 ezer forint közötti átlagos tarifával lehetett náluk motorra kötelezőt kötni. Az Allianznál és a Köbénél kétszer ennyibe került egy átlagos biztosítás, de voltak olyan piaci szereplők is, amelyek bőven 10 ezer forint fölötti átlagdíjat kínáltak, vagyis gyakorlatilag kiárazták magukat ebből a szegmensből. A legolcsóbb szereplők többségénél egyébként a CLB adatai szerint tavalyhoz képest nemhogy nem nőtt, de csökkent is a biztosítási díj.

Az átlagos díjat persze az is lejjebb szoríthatja, ha a motorosok elkezdenek tömegesen biztosítást kötni az 50 köbcentiméteresnél kisebb motorú, rendszám nélküli robogókra és segédmotorokra. A 3 millió személygépkocsihoz képest viszonylag kevés, csupán 163 ezer rendszámos motor fut a hazai utakon – hívja fel a figyelmet a Biztosítás.hu. Robogóból jóval több van forgalomban, a számuk a becslések szerint 600-700 ezer darab is lehet. Ezekre 3000 forintos díjon lehet kötelezőt kötni, sokan azonban ezt a minimális összeget sem fizetik ki, a Magyar Nemzeti Bank (MNB) legfrissebb adatai szerint viszont 2014-ben csupán 317 ezer segédmotornak volt biztosítása.

A biztosítás nélkül robogózók komoly kockázatot futnak. Ha kárt okoznak egy másik autóban, már annak a javítása is több százezer forintba kerülhet, egy személyi sérülés pedig még drágább lehet. Egy elütött gyalogos ugyanis könnyen beperelheti a balesetet okozó robogóst, és követelheti, hogy fizesse ki a kórházi kezelését, a kieső munkabérét, de maradandó sérülés esetén akár járadékot is követelhet tőle.

Forrás: Világgazdaság

Sokan a megtakarítási célú (vegyes és unit-linked) biztosításokat tartják az egyik legösszetettebb és legátláthatatlanabb befektetési terméknek Magyarországon, hiszen annyiféle költségtípus, szerződéses változó és bónusz létezik, hogy szinte lehetetlen két hasonló célú terméket személyre szabottan összehasonlítani. Az MNB (korábban a PSZÁF) a biztosítókkal karöltve évek óta dolgozik már a megoldáson, ennek fontos mérföldköve a biztosítók által önszabályozó módon 2009-ben létrehozott Teljes Költségmutató (TKM), ami a unit-linked termékeket egy objektív mérőszám alapján összehasonlíthatóvá tette. A következő fontos lépés ezen a lépcsőn a mutató klasszikus termékekre való alkalmazása lesz júliustól, valamint a biztosítások szerződéseiben lévő költségek elnevezésének egységesítése és a nyugdíjcélú termékekre vonatkozó ajánlás egyes rendelkezéseinek kiterjesztése lesz 2017 januárjától.

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.

Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

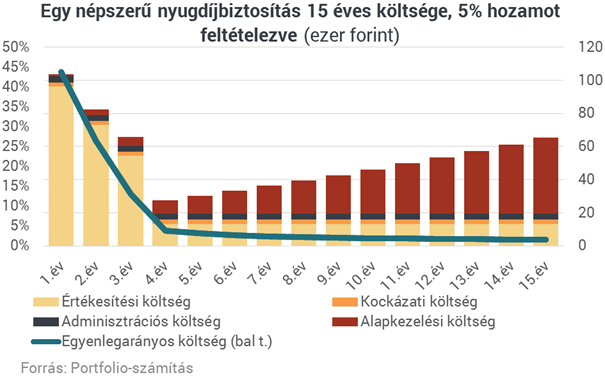

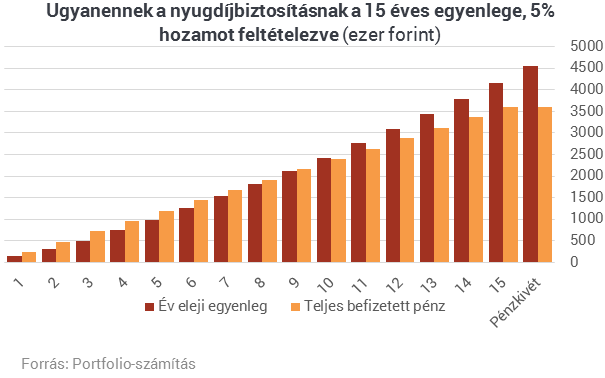

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

A számításban szereplő ügyfél havi 20 000 forintos díjat fizet, az eszközalapok nettó éves hozama 5%, mögöttes kezelési költségeket nem tartalmaz a számítás.

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).

A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:

- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

Forrás: Portfolio